Pourquoi Francfort doit agir contre la menace de déflation

Source: Eurostat http://ec.europa.eu/eurostat/home

Draghi reste seul au front

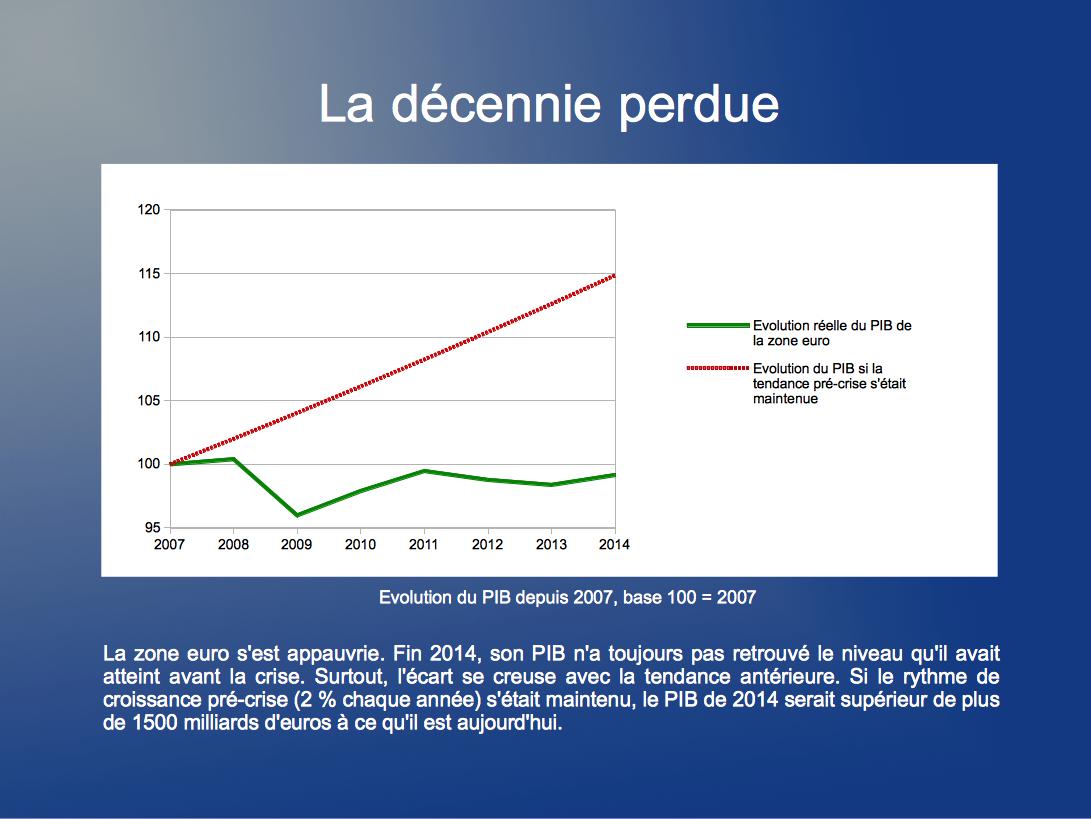

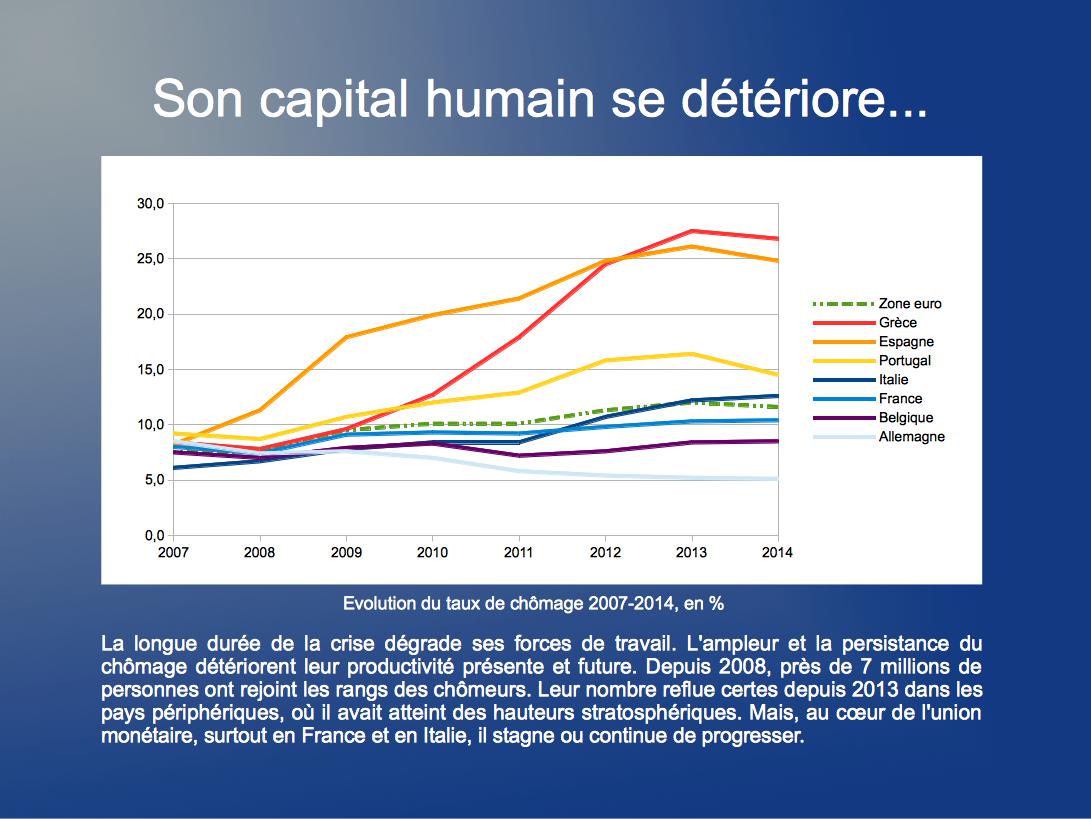

L’économie de la zone euro stagne, sa croissance est au point mort. Le poids de l’austérité a affaibli la demande. Cette panne menace la reprise mondiale. La BCE appelle les Etats à l’aider à relancer d’urgence la machine.

«Sans une demande agrégée plus forte, nous aurons un chômage plus élevé», martèle Mario Draghi à Jackson Hole le 22 août 2014. Alors que la croissance cale et que l’inflation ralentit, le tournant est pris. Certes, les réforme structurelles nationales, qui relèvent de la politique de l’offre, sont toujours exigées. Mais elles doivent accompagner une politique de soutien à la demande: «Le risque d’en faire trop peu et de se retrouver avec un chômage de masse est nettement plus lourd que le risque d’en faire trop et de se retrouver avec une hausse exagérée des salaires et des prix», ajoute le président de la Banque centrale européenne (BCE).

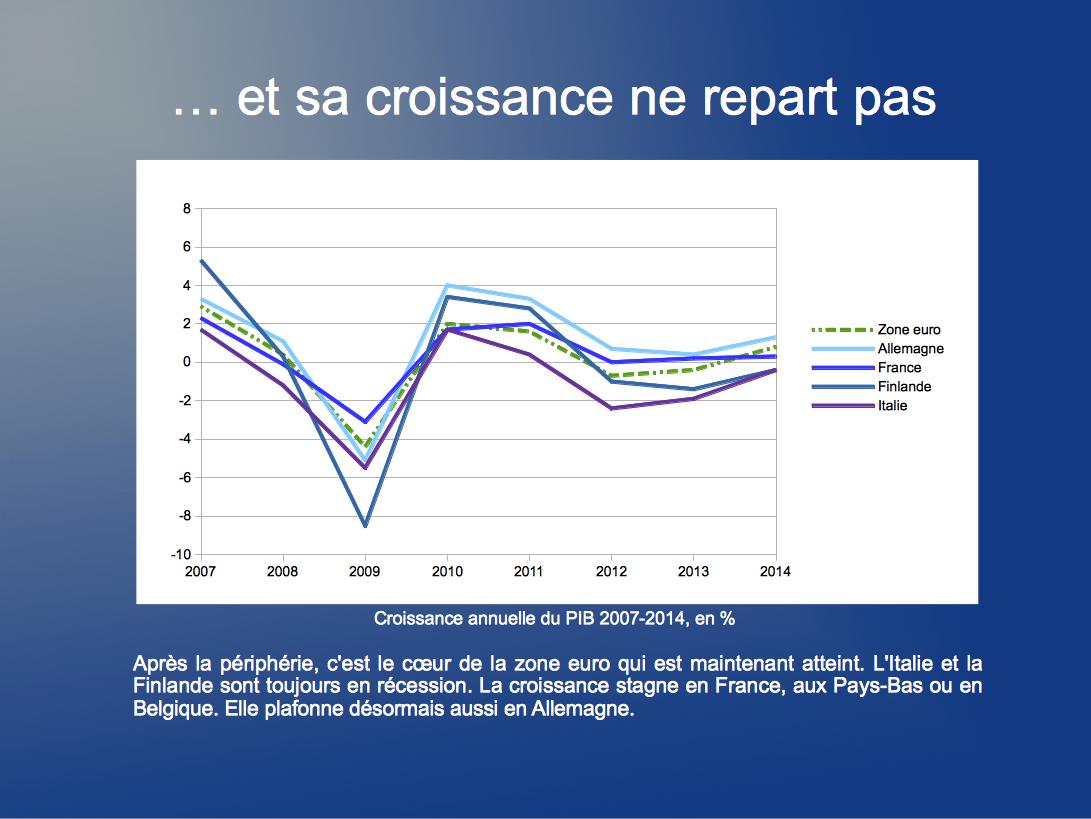

C’est l’état d’urgence économique, le verdict est unanime. Commission européenne, FMI, BCE, OCDE: tous ont réduit leurs prévisions de croissance et d’inflation pour l’Europe par rapport à leurs estimations de début d’année, quand la situation semblait s’améliorer. Pire, le ralentissement, d’abord essentiellement limité à la périphérie des pays sous programme d’assistance financière, frappe aujourd’hui de plein fouet le cœur de l’eurozone. Les institutions internationales, dont le G20, voient désormais dans cette atonie une nouvelle menace pour la reprise mondiale et pressent à agir. Pour le FMI, les pays qui le peuvent, comme l’Allemagne, doivent soutenir l’investissement. L’OCDE appelle également à modérer «l’ajustement des finances publiques».

Un coût de frein budgétaire excessif

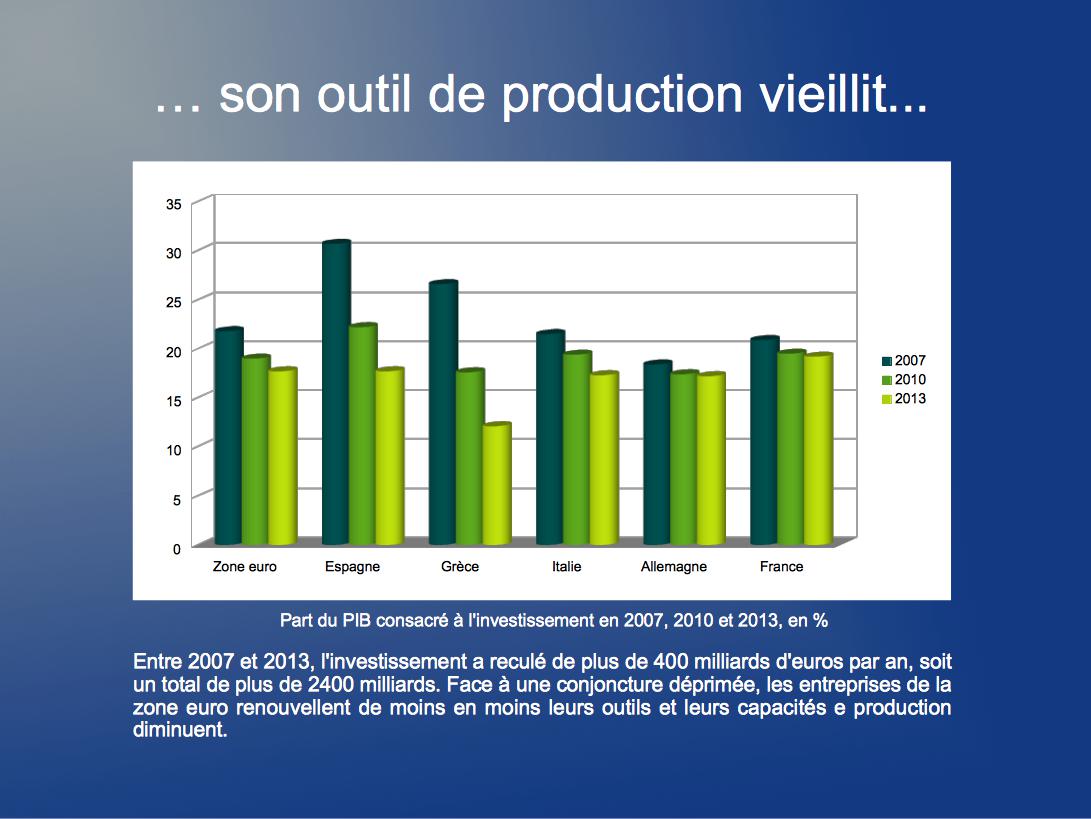

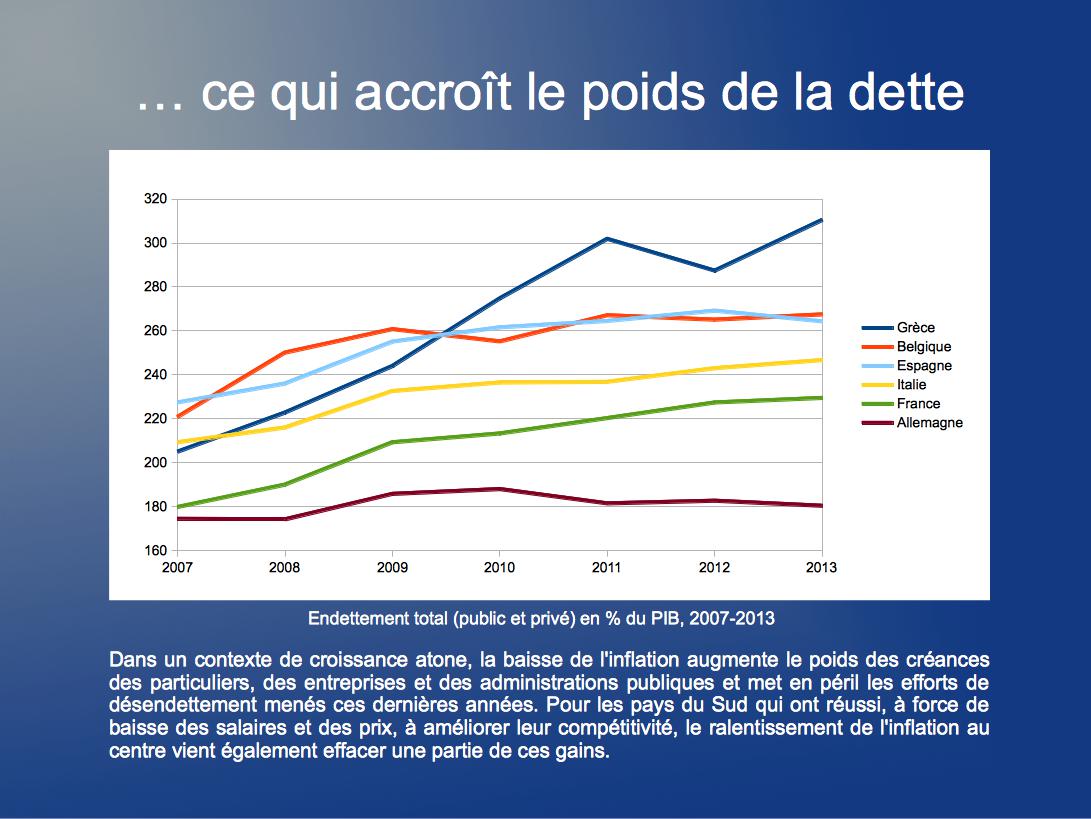

Aux craintes d’un éclatement de l’union monétaire ont succédé celles d’une panne économique de la région. Ces dernières années, la crise existentielle qui menaçait l’euro a été conjurée au prix de politiques d’assainissement budgétaire sévères, notamment en Europe du Sud. La politique monétaire généreuse de la BCE accompagnait ces restrictions en maintenant à flot un système financier censé alimenter la croissance. Mais le coup de frein budgétaire s’est révélé trop intense. Le chômage toujours élevé, le surendettement, la modération salariale et les hausses d’impôts pèsent sur la consommation des ménages, particulièrement dans l’Europe périphérique. Face aux perspectives moroses de croissance et alors que leur désendettement n’est toujours pas achevé, les entreprises freinent leurs investissements. Les exportations devaient prendre le relais. Las, les pays émergents ralentissent également, incapables de devenir le moteur de l’économie mondiale, tandis que les tensions avec la Russie et les sanctions réciproques des deux camps affaiblissent l’économie du continent. Dans cette conjoncture, la priorité maintenue au ralentissement des dépenses publiques aggrave ces tendances à la baisse de la demande, alors que le rôle de la politique budgétaire est de les compenser.

Draghi ne peut pas tout faire

Mario Draghi se dit sur le point d’aller beaucoup plus loin pour ramener l’inflation près des 2% et redonner de l’oxygène à une économie asphyxiée: «Nous ferons ce que nous devons faire pour augmenter l’inflation et les perspectives d’inflation aussi rapidement que possible», a-t-il affirmé le 21 novembre lors d’un congrès bancaire à Francfort. Au vu de l’ampleur du danger, il ne cesse d’appeler les Etats de l’eurozone à l’accompagner en stimulant immédiatement la croissance par l’investissement public et en accélérant les réformes de leur organisation économique et sociale. Mais l’endettement public, même à coût nul, reste un tabou pour l’Allemagne. Et confrontés à la division croissante de leurs majorités, les gouvernements français et italien, premiers visés, peinent à progresser sur la voie des réformes.

Alexis Boyer

Discours de Mario Draghi à Jackson Hole

le 22 août 2014, traduit en français

http://bit.ly/13mSbtU

FMI, Perspectives de l’ économie mondiale,

7 octobre 2014

http://www.imf.org/external/pubs/ft/weo/2014/02/

Ginseng contient Shoppharmacie-Sondage des composés qui peuvent aider à la production de l’oxyde nitrique, qui élargit les vaisseaux sanguins. On définit ce désordre comme un manque ou une absence de réaction adéquate de la femme pendant un rapport sexuel. Il est déconseillé aux hommes qui ont récemment subit infarctus ou la congestion cérébrale d’acheter Sildenafil sans ordonnance et sans avis d’un specialiste.

Commission européenne,

Perspectives économiques de l’automne 2014 ,

4 novembre 2014

http://europa.eu/rapid/press-release_IP-14-1362_fr.htm

OCDE, Mettre la zone euro sur la voie du rétablissement,

14 novembre 2014, en anglais

http://fr.slideshare.net/oecdeconomy/putting-theeuroareaonaroadtorecovery

G20, plan d’action de Brisbane (PDF en anglais),

16 novembre 2014

https://www.g20.org.tr/wp-content/uploads/2014/12/brisbane_action_plan.pdf

Le spectre de la stagnation séculaire

Croissance au ralenti, inflation et taux d’intérêts au plancher : l’UE présente les mêmes symptômes de faiblesse que le Japon, en panne depuis vingt ans.

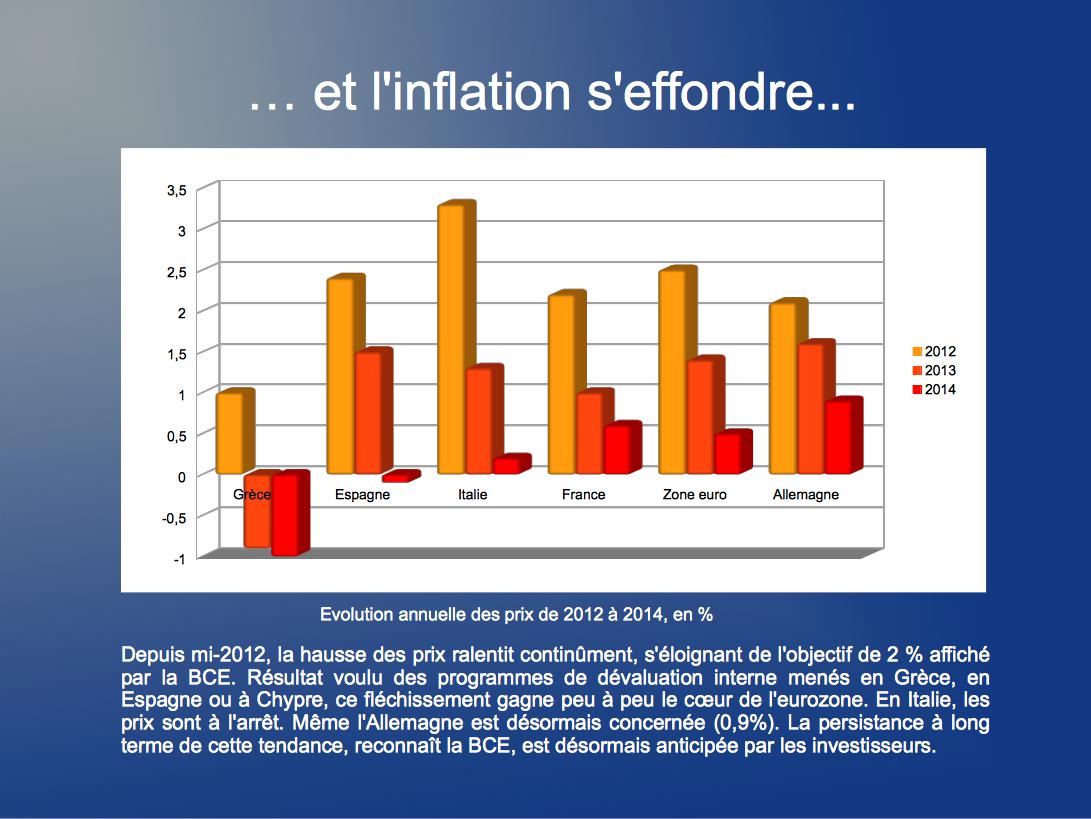

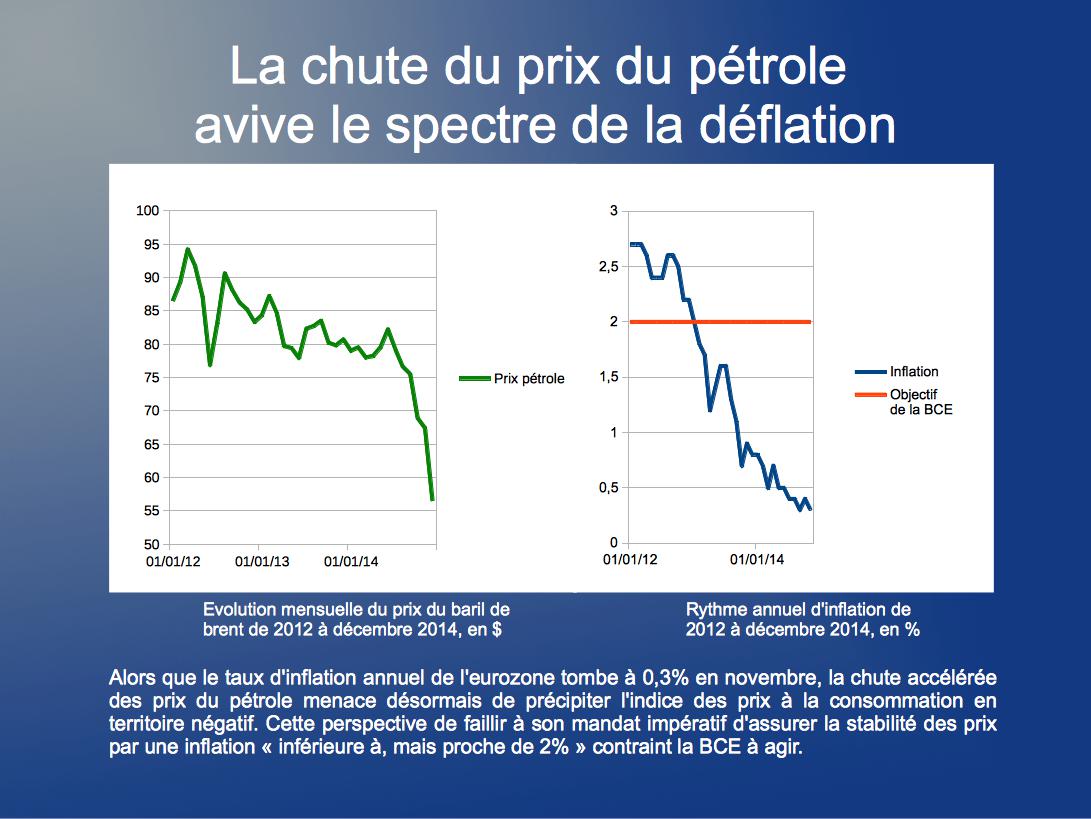

La crise européenne est entrée dans une nouvelle phase. Si les déficits concentrent toujours l’attention, l’eurozone s’inquiète d’une nouvelle menace: la déflation. Elle craint de suivre l’exemple du Japon qui a connu le phénomène après l’éclatement d’une bulle boursière en 1990 et d’une bulle immobilière l’année suivante. Vingt ans plus tard, l’Europe présente les mêmes symptômes: vieillissement de la population, pression à la baisse sur les salaires, endettement pharaonique, excès de liquidités et monnaie forte. La croissance reste faible (0,8% en 2014), le secteur privé en cours de désendettement repousse ses investissements. L’inflation continue de ralentir (0,3% en novembre) alors même que les taux d’intérêt sont au plus bas. Pour certains, le mal n’est pas passager et l’économie est devenue incapable de restaurer la croissance et l’emploi: c’est l’hypothèse de la stagnation séculaire.

Trop d’épargne

Larry Summers, secrétaire du Trésor sous Clinton et conseiller économique d’Obama, a remis cette théorie des années 1930 au goût du jour, lors d’une conférence au FMI le 16 novembre 2013. Pour lui, la faiblesse de la croissance résulterait d’un excès durable d’épargne dans le monde. L’argent disponible dépasserait les besoins en investissements productifs, dont la rentabilité baisserait en conséquence, et se détournerait vers des placements non productifs, comme la spéculation immobilière ou la rente de la dette publique. Cette épargne excédentaire ne pourrait être épongée que par des bulles.

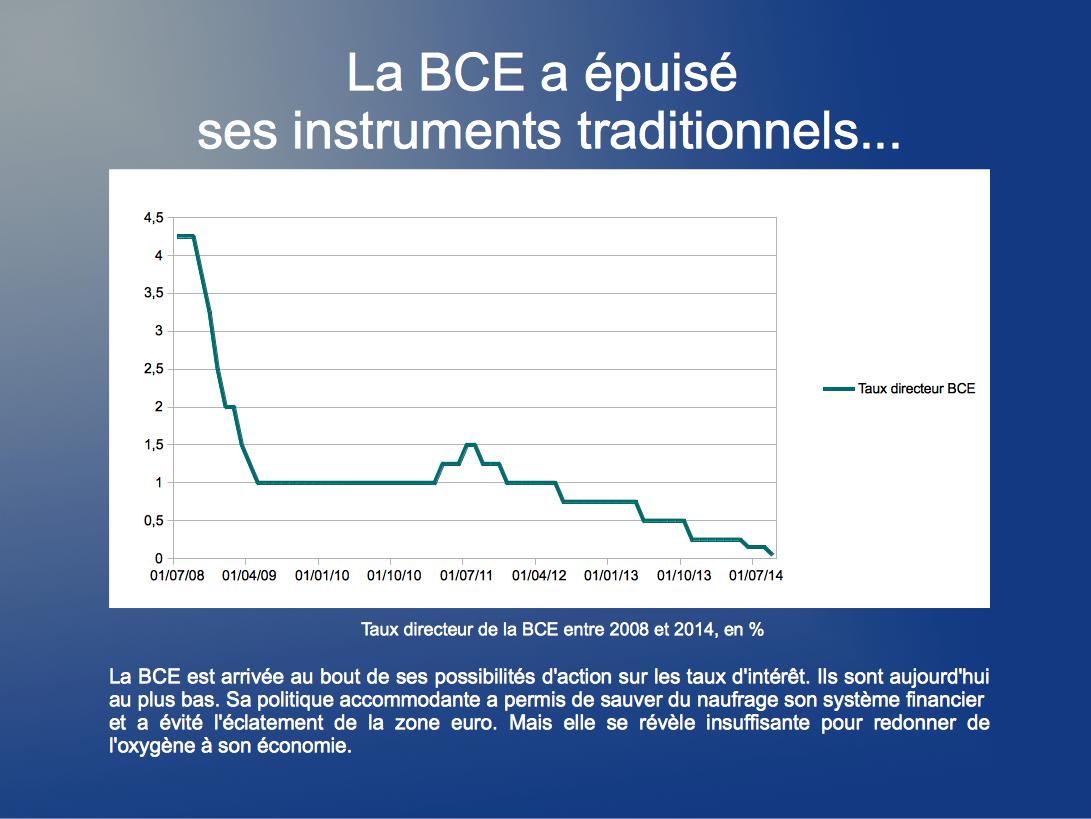

D’où vient cet excédent d’épargne? Principalement du déclin démographique dans les pays développés qui suppose dans le futur moins de besoins en logements ou en équipements. Mais aussi d’une inflation structurellement très faible, qui préserve la valeur des richesses, et des nouvelles technologies qui font baisser le coût des investissements. La politique monétaire traditionnelle des banques centrales est impuissante à résoudre le problème: jouer sur les taux d’intérêt reste son principal moyen d’action, mais ceux-ci sont déjà au plus bas. L’exemple japonais n’incite pas à l’optimisme. La stagnation s’y est enracinée à la fin des années 1990. Près de vingt ans plus tard, le pays n’en est toujours pas sorti.

Alexis Boyer

Conférence de Larry Summers au FMI,

le 8 novembre 2013 (à partir de 6’40)

https://www.youtube.com/watch?v=KYpVzBbQIX0

Le site de Larry Summers consacré à la stagnation séculaire

http://larrysummers.com/secular-stagnation/

Commission européenne, Le risque de la stagnation séculaire, rapport trimestriel sur la zone euro, 19 décembre 2014 (PDF en anglais) http://ec.europa.eu/economy_finance/publications/qr_euro_area/2014/pdf/qrea4_en.pdf

La chute du dernier tabou

Racheter massivement de la dette publique, la BCE s’y est longtemps refusée. Mais aujourd’hui, la chute libre de l’inflation fait tomber les réserves l’une après l’autre.

Le président de la BCE sait parler aux marchés. Mario Draghi les prépare depuis cet été. Dans les limites de son mandat, la BCE fera «tout ce qui est nécessaire» pour garantir la stabilité des prix et faire remonter l’inflation, aujourd’hui proche de zéro. Pour montrer sa détermination, Francfort s’est fixée un but, augmenter son bilan, c’est-à-dire le montant de la base monétaire de l’eurozone, de 1.000 milliards d’euros. Pour parvenir à ce chiffre, elle s’apprête, au premier trimestre 2015, à lever un tabou: le rachat massif de dette publique.

Pas vraiment une annonce surprise pour les marchés, dont le comportement anticipe déjà cette opération. «Si c’était arrivé il y a un an, ça aurait surpris tout le monde, explique Stefan Schneider, chef économiste à la Deutsche Bank, dorénavant, on s’y attend. En toute logique, c’est l’étape suivante.» Les mesures prises jusqu’à présent, les prêts aux banques et les rachats de dettes privées, peinent à faire décoller le bilan de la BCE qui stagne depuis 2013. Acheter en quantité des dettes d’Etat représente la dernière piste à explorer puisque c’est le seul type d’actifs présent en quantité suffisante sur les marchés pour absorber une grande partie de ces 1.000 milliards de monnaie nouvelle. «Cette mesure est si extrême, souligne pourtant Francesco Papadia, ancien directeur général des opérations d’open market à la BCE, qu’avant de s’y lancer, vous devez être absolument persuadé d’être dans une situation extrême.»

Les rangs des anti se clairsèment

L’assouplissement monétaire, ou quantitative easing (QE), qui consiste à créer de la monnaie pour racheter une masse d’actifs financiers, divise les économistes, jusqu’au sein de la BCE, à cause de l’effet qu’il aurait sur l’endettement des Etats. Pour les tenants de l’orthodoxie monétaire, il s’apparente à une aide directe au financement des dettes publiques, strictement interdite par les traités, et donc susceptible d’être attaquée devant le Cour de Justice de l’Union européenne. «Quand la BCE se lance dans une vaste opération de rachat de dettes publiques, bien sûr qu’elle ne le fait pas pour aider les États à financer leur dette! Elle le fait pour des raisons de politique monétaire, analyse Francesco Papadia. Mais, indirectement, oui, cela aide les États à financer leur dette.» La critique ne semble d’ailleurs pas inquiéter Mario Draghi qui a affiché la décontraction, le 5 décembre dernier. «Pensez-vous que nous y travaillerions (au QE, NDLR) si nous pensions qu’il existe une chance que ce soit illégal?» a-t-il répondu au journaliste qui l’interrogeait en conférence de presse.

Benoît Toussaint, le correspondant de l’AFP à Francfort, a fait sur Twitter la liste des colombes, «dovish», les partisans du rachat de dettes publiques, et des faucons, «hawkish», les conservateurs qui siègent à la Banque centrale et freinent la mise en œuvre du QE.

Photo Cécile Pollart/Cuej.

Article 123 du Traité de fonctionnement de l’Union européenne:

«Il est interdit à la Banque centrale européenne (…) d’accorder des découverts ou tout autre type de crédit aux (autorités publiques); l’acquisition directe, auprès d’eux, par la Banque centrale européenne ou les banques centrales nationales, des instruments de leur dette est également interdite.»

Traité de fonctionnement de l’Union européenne, en version française (en PDF)

http://bit.ly/1xyd1DT

Ashoka Mody, The ECB’s balance sheet, if needed, Bruegel, le 3 décembre 2014

http://www.bruegel.org/nc/blog/detail/article/1494-the-ecbs-balance-sheet-if-needed/

Bon récap dans le Börsen Zeitung de la composition dovish/hawkish au conseil des gouverneurs de la BCE 1/3

— Benoît Toussaint (@bntoussaint) 3 Décembre 2014

Hawkish: Weidmann, Mersch, Lautenschläger, Knot (NL), Nowotny (AUT), Liikanen (FIN), Hansson (EST), Reinesch (LUX) + SLOVK, LIT, SLOVN 3/3

— Benoît Toussaint (@bntoussaint) 3 Décembre 2014

Dovish: #Draghi, Praet, Coeuré, Constancio, Noyer (FR), Coene (BEL), Linde (ESP), Visco (IT), Costa (POR) + (IRL), (GR), Malte et Chypre 2/2

— Benoît Toussaint (@bntoussaint) 3 Décembre 2014

Sur 24 membres au conseil de la #BCE: 11 hawkish, 13 dovish dont Draghi. Et pour l’anecdote, 22 hommes, 2 femmes… #tweetprécédent

— Benoît Toussaint (@bntoussaint) 3 Décembre 2014

Cet argument n’est pas le seul agité par les faucons. Le rachat de dette publique neutraliserait, selon eux, la pression exercée sur les Etats par les marchés pour les pousser à réaliser des réformes économiques structurelles. Par un phénomène que les économistes nomment l’aléa moral, l’exigence de réformer s’affaiblirait si la Banque centrale se porte acquéreur de leurs dettes.

Mais même parmi les faucons, ces objections se font aujourd’hui plus nuancées. Témoin de cette évolution, la prise de position récente de Sabine Lautenschläger, membre allemande du directoire de la BCE, qui, tout en restant hostile au rachat de dettes publiques, admet désormais qu’il est une solution «de dernier recours». Dernier ralliement en date, Ewald Nowotny, le gouverneur de la banque centrale autrichienne, a annoncé début décembre 2014 son soutien à Mario Draghi sur ce point. Au sein de son conseil des gouverneurs, le président de la BCE disposerait désormais d’une majorité suffisante pour faire voter le QE en passant outre le refus allemand. L’opération de la dernière chance est désormais sur les rails, ce qui était une solution de dernier recours paraît devenu inéluctable.

Cécile Pollart

Sabine Lautenschläger, How innovative should central banks be? 29 novembre 2014 (en anglais)

https://www.ecb.europa.eu/press/key/date/2014/html/sp141129.en.html

Quantitative easing, mode d’emploi

Tweet

La BCE devrait annoncer un achat massif de plusieurs centaines de milliards de dettes publiques au premier trimestre 2015. Un saut dans le vide, puisque personne ne s’accorde sur les effets que peut avoir cette opération sur l’eurozone.

La décision a été annoncée pour le premier trimestre 2015, peut-être lors de la réunion du conseil des gouverneurs prévue le 22 janvier: la BCE s’apprête à enclencher une nouvelle phase de son programme d’assouplissement quantitatif, que l’on appelle plus souvent par son acronyme anglais « QE » pour quantitative easing.

Pour résumer, le quantitative easing est une expansion de la taille du bilan d’une banque centrale, autrement dit de sa base monétaire. Ce qui veut dire qu’un QE repose sur la création de monnaie. Pour absorber cette manne, il faut des actifs financiers en quantité énorme, très sûrs, et donc très liquides. En Europe, il n’y a guère que les dettes d’Etat, comme les bons du Trésor, qui soient présents en quantité suffisante sur les marchés pour répondre au besoin de la BCE, qui a annoncé qu’elle entend créer 1.000 milliards d’euros supplémentaires.

L’eurozone, un cas particulier

L’achat massif de dettes publiques n’est pas une innovation. La FED, la banque centrale américaine, y a déjà eu recours en 2008, 2010 et 2012, tout comme la Banque d’Angleterre ou la Banque du Japon. Mais elles l’on fait dans des contextes institutionnels et des conditions initiales très différents. Une caractéristique de taille: ces banques centrales appartiennent chacune à un seul Etat. Au sein de la zone euro, le capital de la BCE vient, lui, de 19 banques centrales nationales, propriété de 19 États. Un rachat de dettes publiques à l’européenne prendra donc forcément une forme différente.

La BCE a déjà, par la voix de son vice-président Victor Constancio, donné en novembre 2014 des indications sur la façon dont elle pourrait procéder. Pour être irréprochable, elle devra répartir ses achats entre les différentes dettes de ses Etats membres proportionnellement à leur participation au capital de la BCE. Autrement dit, elle achèterait en plus grande quantité les dettes des Etats dont les banques centrales contribuent le plus à son capital, comme l’Allemagne, et en quantité moindre les dettes des petites contributrices, comme la Grèce. En respectant strictement ce principe, la BCE entend bien rester dans le cadre de son mandat.

Imaginons un scénario dans lequel la BCE rachète 500 milliards d’obligations publiques, soit la moitié de son objectif de création monétaire.

Les opérations de la BCE ont des effets contrastés selon les pays. Pour la France, dont la dette de 1.973 milliards d’euros atteint 95% du PIB, les 101 milliards achetés ne représentent pas grand chose. En revanche, pour un pays comme l’Estonie dont la dette publique est faible, c’est l’équivalent de 80% de son endettement qui va disparaître du marché. Cependant, dans l’ensemble, le QE produira un autre effet, il réduira les écarts entre les primes de risque que paie aujourd’hui chaque Etat lorsqu’il émet de la dette. Un phénomène dont des pays comme la Grèce, qui paie une prime élévée, devraient bénéficier bien davantage que l’Allemagne, pour laquelle celle-ci est déjà proche de zéro. Francesco Papadia, ancien directeur général des opérations d’open market à la BCE, s’en félicite: «L’espace monétaire européen en sortira moins fragmenté.»

En tout état de cause, le QE ne sera pas une monétisation de la dette: la BCE ne détruira pas les obligations qu’elle rachète. Elle les conservera dans son bilan et les Etats resteront obligés de les lui rembourser jusqu’à terme. Dans une zone monétaire « normale », ou une banque centrale fait face à un Etat, cette mesure revient en fait à effacer les intérêts de la dette: la banque centrale reverse en effet ses bénéfices à l’Etat. Il en ira autrement dans l’eurozone. Le QE y reviendra en fait à une mutualisation partielle des pertes dues à la diminution inégale du rendement des obligations d’Etat rachetées par chaque banque centrale nationale. Autrement dit, certains profits escomptés pourraient diminuer pour les Etats qui en seront les bénéficiaires finaux. Cet écart, pourtant, restera sans doute très marginal, sauf en cas de défaut de l’un des Etats. Il pourrait être évité en réaffectant à chaque banque centrale nationale la totalité des dettes publiques rachetées à son souverain.

Un outil, des réactions en chaîne

Le but principal de la BCE avec cette opération n’est pourtant pas de soulager les Etats, mais bien de redresser l’inflation quasi-nulle de l’eurozone, en espérant produire des effets indirects sur la croissance. Mario Draghi s’en est expliqué à plusieurs reprises.

La première conséquence de son action sera d’envoyer un signal fort. En augmentant régulièrement le rythme et le volume de son intervention, la BCE entend persuader les acteurs financiers de sa détermination et agir ainsi sur les anticipations qui déterminent leur comportement. C’est ce qu’on appelle rétablir la confiance.

Elle en attend aussi ce qu’elle appelle un effet de portefeuille. En rachetant massivement des bons du Trésor, elle fera augmenter leur prix, ce qui entraînera mécaniquement une baisse de leurs rendements et détournera donc les investisseurs de ce marché, devenu moins rémunérateur. Par ailleurs, en remplaçant leurs bons du Trésor par de l’argent frais, elle espère les inciter à se reporter sur des placements plus risqués: des crédits à l’économie dans le cas des banques, des équipements, de l’immobilier ou des placements spéculatifs sur d’autres actifs financiers dans celui des entreprises et des particuliers.

Certes, ceci pourrait également décider les investisseurs à aller chercher fortune ailleurs que dans l’eurozone, avec pour effet de dévaloriser l’euro. Le scénario n’est pas pour déplaire à Mario Draghi. «A mon avis, explique Stefan Schneider, chef économiste à la Deutsche Bank, ce qu’espère vraiment la BCE, sans le dire explicitement, c’est que le taux de change de l’euro diminue par rapport au dollar, de sorte que les exportations européennes augmentent, et que les importations diminuent. C’est plutôt dans ce sens que le QE aurait un impact sur l’économie réelle.»

En somme, la Banque centrale accroît l’offre de monnaie en circulation dans l’espoir que les agents économiques en fassent bon usage. Quant à savoir ce qu’ils en feront réellement, personne ne peut l’anticiper. Stefan Schneider résume la situation par un proverbe: «On peut emmener le cheval à l’abreuvoir, mais on ne peut pas le forcer à boire.»

Cécile Pollart

Victor Constâncio, vice-président de la BCE, le 26 novembre 2014, en anglais: http://www.ecb.europa.eu/press/key/date/2014/html/sp141126.en.html

Conférence de presse de Mario Draghi le 4 décembre à Francfort, en anglais:

http://www.ecb.europa.eu/press/pressconf/2014/html/is141204.en.html

Discours de Peter Praet, membre du directoire de la BCE, le 9 décembre 2014, en anglais: www.ecb.europa.eu/press/key/date/2014/html/sp141209.en.html

Interview de Peter Praet sur le QE, publié le 31 décembre 2014, en anglais http://www.ecb.europa.eu/press/inter/date/2014/html/sp141231.en.html

Natixis, Le Quantitative Easing et le Qualitative (Credit) Easing, ce n’est pas la même chose , 1 décembre 2014 (PDF) http://cib.natixis.com/flushdoc.aspx?id=80467

Fréderik Ducrozet, The ECB’s narrower options – expect QE by défaut, 12 décembre 2014 (PDF en anglais) http://economic-research.credit-agricole.com/medias/EF14_79_FD_BCE_20141212_EN.pdf

Dans la trappe à liquidité

Quand les rendements sont très faibles, les acteurs financiers préfèrent la sécurité de la monnaie.

Taux directeur au plancher, prêts sans limites, rachat d’actif: la BCE, multiplie les mesures favorables au secteur financier pour enrayer le risque de déflation et relancer la croissance en Europe. Pourtant, les effets bénéfiques de ces mesures sur l’économie européenne peinent à se faire sentir. Raison de ce dysfonctionnement? Selon Paul Krugman, prix Nobel d’économie en 2008, l’Europe serait prise dans une trappe à liquidité.

Principal indicateur de ce phénomène: la faiblesse des taux d’intérêt. Puisque ceux-ci sont proches de zéro, et que les placements sont risqués, les agents économiques préfèrent garder leur argent sous forme liquide. Dès lors, toute injection de monnaie se traduit par la thésaurisation de ces nouvelles liquidités. Même les méthodes non conventionnelles, comme le recours à la planche à billets pour augmenter la quantité de monnaie disponible, ne fonctionnent plus. Les énormes sommes injectées par la banque centrale en contrepartie des actifs qu’elle leur achète restent dans les coffres des banques.

Alexis Boyer

Paul Krugman, Debt, deleveraging, and the liquidity trap, Vox, 18 novembre 2010 (en anglais)

http://www.voxeu.org/article/debt-deleveraging-and-liquidity-trap-new-model

Société générale, la zone euro est-elle dans une trappe à liquidité? Eco-note, 3 décembre 2013

http://www.societegenerale.com/sites/default/files/documents/Econote/EcoNote_22_Zone_euro_FR.pdf

Que sont les mille milliards devenus?

En 2011 et 2012 la BCE avait déjà généreusement ouvert ses vannes pour les banques en difficulté. Où est passé cet argent?

Près de 1.000 milliards d’euros seront créés par la Banque centrale européenne (BCE) d’ici juin 2016. Ce n’est pas la première fois que l’institution monétaire inonde les établissements financiers de liquidités. Entre décembre 2011 et mars 2012, 1.009 milliards d’euros ont déjà été injectés. Des rumeurs de faillites agitent alors les milieux financiers et certaines banques, espagnoles, françaises et italiennes notamment, voient le marché interbancaire se fermer devant elles. Ne pouvant plus se refinancer, elles sont menacées de devenir insolvables.

Afin de restaurer la stabilité financière de la zone, Mario Draghi, le président de la BCE, annonce être prêt à se substituer au marché interbancaire. L’opération prend la forme de prêts à trois ans (LTRO) à un taux très avantageux (1%). Cette ligne de crédit illimité doit permettre le refinancement des établissements bancaires sous pression, avec l’espoir que cela relancera également le crédit dans la zone. Les banques en détresse affluent aux guichets de la BCE. Les établissements concernés viennent surtout d’Italie et d’Espagne (plus de 50% du total à elles deux) mais aussi de France et, au vu de la taille de leur économie, du Portugal et d’Irlande.

Les banques embellissent leurs bilans

Loin de relancer le crédit à l’économie, ces fonds vont servir aux banques à rétablir et améliorer leur propre situation. Une partie est replacée directement à la BCE, rémunérée à 0,25%, alors même que les banques payent 1% d’intérêt sur ceux-ci. Les liquidités déposées par les banques à la BCE passent ainsi de moins de 400 milliards d’euros en 2011 à 827 milliards en mars 2012. Les banques montrées du doigt prouvent ainsi aux autres établissements de crédit et aux investisseurs qu’elles possèdent des liquidités disponibles et facilement mobilisables pour faire face à d’éventuelles crises. Plutôt que de s’exposer à de nouveaux risques, elles préfèrent payer pour afficher ces réserves.

Ces mêmes banques valorisent également ces prêts à très bas taux en achetant des titres à haut rendement. Afin d’améliorer leurs bilans, elles achètent massivement les titres de dette publique de leurs États respectifs. Celles-ci leur assurent des rendements très supérieurs au coût de leur emprunt: en 2012, les primes de risque consenties à leurs créanciers par les États espagnols, italiens ou portugais dépassent les 5 %.

Si cette expansion du bilan de la BCE permet aux banques sous stress de consolider leurs bilans, elle entraîne aussi leur repli autour de leur marché national. Les entreprises des pays périphériques en sortent pénalisées: fin 2012, les entreprises espagnoles et italiennes doivent payer entre 4 et 5% d’intérêt sur leurs emprunts quand ce taux descend à 2% en France. Cette fragmentation financière renforce aussi le cercle vicieux entre établissements bancaires et dette souveraine qui à l’été 2012, sera en partie à l’origine des menaces d’éclatement de la zone euro.

Aujourd’hui, ces 1.000 milliards ont pratiquement tous été remboursés à la BCE, les derniers le seront en février 2015. Elle a neutralisé cette création monétaire en effaçant ces prêts de son bilan au fur et à mesure de leur retour.

Alexis Boyer

Jean Pisani Ferry et Guntram B. Wolff, Propping up Europe, Bruegel, 24 avril 2012

http://www.bruegel.org/publications/publication-detail/publication/721-propping-up-europe/

Les habits neufs de la BCE

Au 1er janvier 2015, Francfort change ses règles de vote en matière de politique monétaire. C’est la fin du principe « un membre, une voix ». Explications.

Photo Cécile Pollart/Cuej.

- La BCE prend ses nouveaux quartiers

Le déménagement des 2.600 employés a commencé en novembre et, le 4 décembre 2014, Mario Draghi a pour la première fois donné sa conférence de presse mensuelle depuis sa nouvelle tour, haute de 185 m. Un imprévu, son coût. Le conseil des gouverneurs a dû le revoir à la hausse en novembre dernier: il s’élève, selon les dernières prévisions de décembre, à environ 1,3 milliard d’euros, soit 10% de plus qu’estimé après les travaux de gros œuvres. La BCE a d’ores et déjà déboursé 1,1 milliard d’euros.

- L’union bancaire est lancée

Depuis le 4 novembre 2014, toutes les banques de la zone euro sont passées, directement ou indirectement, sous la surveillance d’une autorité unique, qui dépend de la BCE. Celle-ci est désormais seule à leur délivrer la licence d’exercer. Elle détient droit de vie et de mort sur les banques, un pouvoir qui relevait jusqu’ici exclusivement des Etats.

- La Lituanie intègre la zone euro

Au 1er janvier 2015, le pays devient le 19e membre de l’Union monétaire et sa banque centrale monte sa participation au capital de la BCE à environ 45 millions d’euros. Avec 3 millions d’habitants et 0,3% du PIB européen, la Lituanie est le dernier des trois pays baltes à intégrer la zone euro. Le gouverneur de la banque centrale lituanienne, Vitas Vasiliauskas, siège désormais au conseil des gouverneurs de la BCE.

- L’Autorité de surveillance rend des comptes au Parlement européen

La BCE devait déjà, quatre fois par an, venir s’expliquer à huis clos sur la conformité de sa politique monétaire avec son mandat devant le Parlement européen et déférer à ses demandes d’audition. Elle contracte de nouvelles obligations. La présidente du Conseil de surveillance unique doit chaque année faire rapport au Parlement sur l’exécution de ses missions et l’informer de ses actes. Elle doit aussi répondre à ses demandes d’entretien ou à ses question écrites et coopérer lors de ses enquêtes. Le Parlement n’a cependant aucun moyen d’intenter une action contre la BCE ou l’autorité de supervision si celles-ci faillissent à leur mandat.

- Le secret absolu des délibérations est levé

A partir de 2015, la BCE publie les «minutes» des réunions du conseil des gouverneurs. Ce compte rendu rend public leurs délibérations sur les motifs de la politique monétaire qu’il adopte à la majorité. Les acteurs financiers sont très friands de ces informations qui leur permettent d’adapter plus finement leurs anticipations et leurs comportements. Ces «minutes» ne seront cependant pas nominatives. Impossible de savoir qui a voté quoi, un point qui a un temps fait débat au sein du Conseil. La banque centrale américaine – la FED -, la Banque d’Angleterre, ainsi que la Banque du Japon, elles, rendent publics les votes de leurs membres.

Cécile Pollart

Le gouverneur de la banque centrale lituanienne entre à la BCE en 2015. Photo Martynas Ambrazas/Flickr

BCE, rotation des droits de vote au conseil des gouverneurs, 18 septembre 2014 https://www.ecb.europa.eu/ecb/orga/decisions/govc/html/votingrights.en.html

Le nouveau siège de la BCE

https://www.ecb.europa.eu/ecb/premises/html/index.fr.html

Décisions du Conseil des Gouverneurs (voir « nouveau site de la BCE »), novembre 2014 http://www.ecb.europa.eu/press/govcdec/otherdec/2014/html/gc141121.fr.html

Souscription au capital de la BCE

https://www.ecb.europa.eu/ecb/orga/capital/html/index.fr.html

La BCE assume la responsabilité du contrôle bancaire dans la zone euro, 4 novembre 2014 https://www.ecb.europa.eu/press/pr/date/2014/html/pr141104.fr.html

Accord interinstitutionnel entre le Parlement européen et la BCE sur la coopération en matière de procédures liées au mécanisme de surveillance unique, 9 octobre 2013

Communiqué de la BCE sur la publication de ses comptes rendus de délibérations, 18 décembre 2014 https://www.ecb.europa.eu/press/pr/date/2014/html/pr141218.fr.html