La chute de la plus vieille banque du monde

L’italienne Monte dei Paschi est l’une des banques épinglées par la BCE lors des stress tests de novembre. L’union bancaire impose sa restructuration sans plus temporiser. Coup dur pour Sienne, qui profitait jusque-là de toutes ses largesses.

Effervescence à Sienne ce lundi 8 décembre où les quartiers de la ville toscane concluent la saison du Palio. Les vainqueurs de l’édition 2014 de la célèbre course hippique défilent en ville, au rythme du tambour et sous le regard ébahi des touristes. Le temps d’une journée, les habitants, eux, tentent d’oublier les conséquences de l’effondrement de « leur » banque: Monte dei Paschi di Siena (MPS).

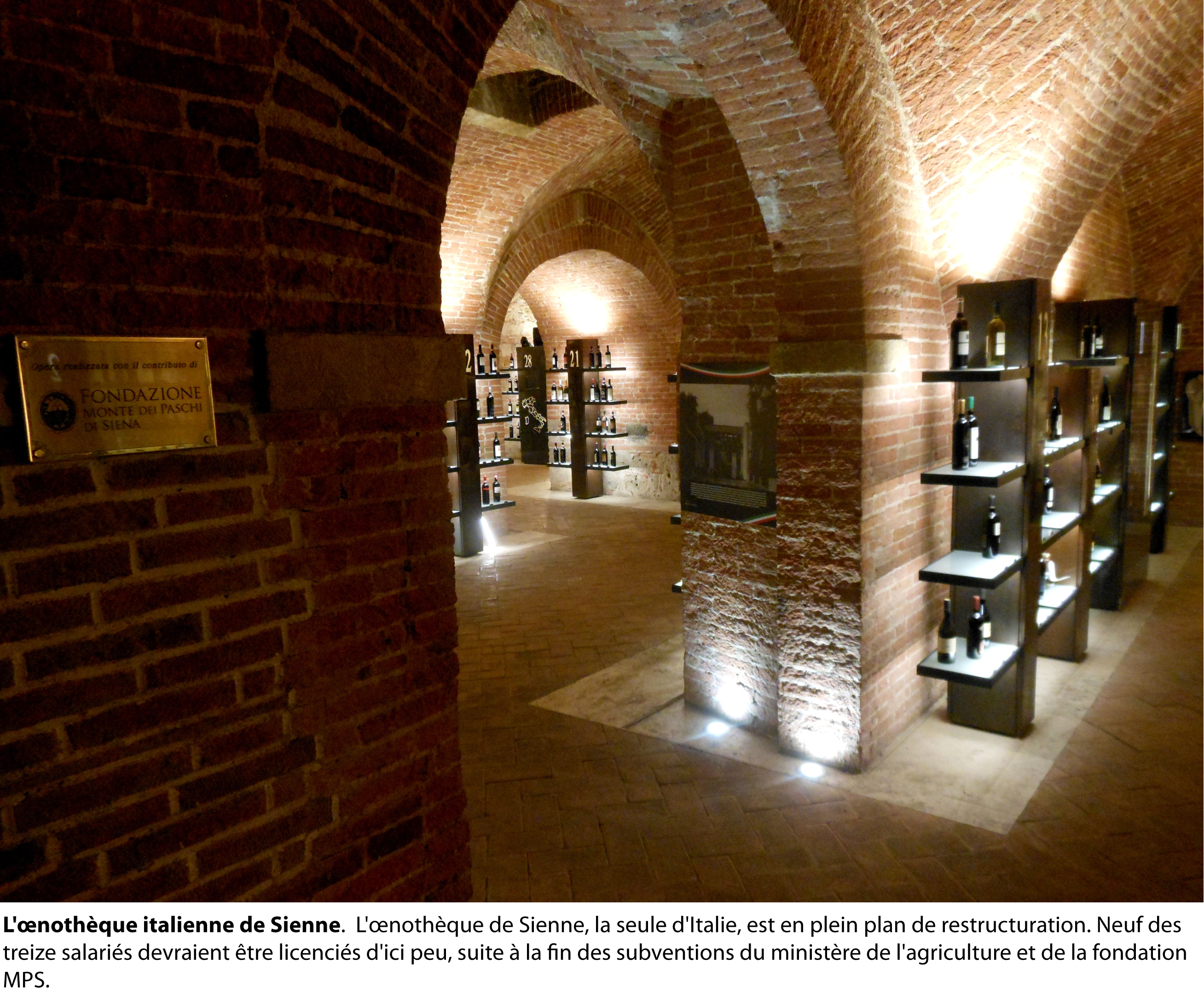

A quelques mètres de là, des langues se délient. Les illuminations des rues? « Ce n’est plus la ville qui les paye, mais les commerçants« , explique un vendeur de journaux. Le Nouvel an? « Avant, la banque invitait des stars nationales pour un grand concert. Depuis deux ans, il n’y a plus que des groupes locaux. » MPS, véritable moteur économique de la ville et mécène des activités sociales et culturelles depuis des siècles, a dû fermer les robinets.

Le 26 novembre, la Banque centrale européenne (BCE) rend les résultats des stress tests, ces tests de résistance des établissements bancaires de la zone euro. Le verdict de Francfort tombe: Monte dei Paschi a 9 mois pour trouver 2,1 milliards d’euros. Un véritable coup de massue pour la troisième banque d’Italie qui a déjà dû lever 5 milliards sur les marchés en 2014 et vu d’anciens dirigeants condamnés à trois ans et demi de prison pour avoir maquillé les comptes. Désormais, c’est la survie même de la plus vieille banque du monde qui est en jeu.

Sur la place Salimbeni de Sienne, les guides touristiques se succèdent. Les uns après les autres, ils pointent du doigt le superbe palais néo-gothique qui domine la place et abrite le siège de Monte dei Paschi. A l’intérieur, le silence de cathédrale qui règne contraste avec l’agitation de la ville. Seuls les pas résonnent à travers les longs couloirs. Les tableaux qui y sont accrochés laissent imaginer la prolifique collection d’œuvres d’art de la banque, témoin de son illustre passé. C’est dans ce décor luxueux que le conseil d’administration de la banque a approuvé début novembre le plan de restructuration qui prévoit une augmentation du capital de 2,5 milliards d’euros (dont 1,1 milliard pour rembourser les obligations d’Etat). «Un consortium d’actionnaires s’est porté garant. Si nous n’arrivons pas à lever les 2,5 milliards, il mettra la différence sur la table», tente de rassurer Eduardo Bus, responsable de la communication de MPS.

Se débarrasser de 10 milliards d’actifs toxiques

L’autre sujet qui préoccupe les dirigeants de MPS, c’est la vente de ses crédits non-productifs. Monte dei Paschi posséderait près de 10 milliards d’euros de ces prêts qui nécessitent des provisions en cas de défaut de paiement et augmentent donc le passif de la banque. Parmi les pistes étudiées, Eduardo Bus confirme la possible création d’une bad bank interne. Objectif? Reverser tous les actifs non-productifs de MPS dans cette nouvelle structure et confier à une entreprise spécialisée la mission de les vendre. Des fonds étrangers s’intéresseraient de près à ces créances risquées mais susceptibles de reprendre de la valeur avec le temps. Lorsqu’on évoque les noms des fonds britannique Algebris ou américain Fortress comme possibles acquéreurs, Eduardo Bus botte en touche: «Ce ne sont que des rumeurs. Aucune négociation n’a réellement commencé.» Et pour cause: selon le directeur de la communication, la banque attendrait un double aval avant de s’activer. D’abord celui de la BCE, et ensuite celui de ses actionnaires. La direction ne cache pas non plus son ouverture à toute proposition de fusion ou d’agrégation, même venant de l’étranger.«Mais actuellement, les investisseurs ne se bousculent pas», note Alessandro Profumo, le président de MPS. D’où l’intérêt de recapitaliser et d’épurer la banque, afin de la rendre plus attrayante à l’avenir.

Un quart des salariés devra partir

Un objectif qui passe aussi par une cure d’amaigrissement. D’ici 2017, MPS devrait réduire de 20% le nombre de ses agences (2.750 à 2.200) et de 25% celui de ses employés (31.200 à 23.200). Loin des fastes du palais Salimbeni, Antonio Damiani reçoit dans le petit local de la Fosac CGIL. Entre deux réunions, le secrétaire général de ce syndicat de la banque détaille le plan social: «3.000 personnes sont déjà partis en pré-retraite et 2.500 restent à venir. Jusque-là, c’est nous qui avons financé le plan à travers un fonds de solidarité. Mais normalement la banque devrait prendre le relais.» 1.100 autres salariés ont été transférés à une entreprise après l’externalisation des activités de back-office de la banque. Les départs volontaires et ceux liés à la vente de filiales étrangères (dont celle de New-York) complètent le chiffre de 8.000 employés en moins. «Mais ceux qui restent ne sont pas forcément mieux lotis, s’agace Antonio Damiani. Depuis trois ans, ils ont perdu un quart de leur salaire et les primes ont été supprimées. Les seuls qui ont vu leur rémunération augmenter récemment, ce sont les dirigeants!» A Sienne, personne n’est insensible au sort de la banque. Chaque habitant possède un parent qui y travaille. Pas un commerce ou une association qui n’ait un jour demandé une subvention à la banque ou à sa fondation. Toucher à MPS, c’est toucher à l’ensemble de la ville, et même à toute la province.

A la Chambre de commerce et d’industrie, on dresse un constat mitigé de la situation. Jusqu’ici, la province de Sienne semble relativement épargnée par la crise économique. Le chômage reste inférieur à la moyenne nationale, les grandes entreprises exportatrices (vin, huile, chimie) se portent bien et peu font faillite. Derrière cette bonne santé apparente, des indicateurs sont plus inquiétants. La part des prêts non-productifs des entreprises a été multipliée par 3,7 en 4 ans. Or ce sont ces crédits que MPS, importante prêteuse dans la région, ne souhaite plus renégocier. «En difficulté financière, les sociétés sont obligées de réduire leur activité, analyse une responsable. Entre 2009 et 2013, le recours au chômage technique a doublé, passant de 2,1 millions à 4,3 millions d’heures par an. Sans le soutien des banques, et particulièrement celui de MPS, le pire est à venir.»

Aux portes de l’université, Niccolo Caramanico et Jacopo Mugnaini, deux étudiants en économie, section bancaire, mangent un panini pendant la pause déjeuner. «On aimerait rester ici, mais il n’y a plus de travail», s’exclame Niccolo. Et quand on leur demande s’ils préfèreraient un emploi stable à l’étranger ou des petits boulots à Sienne, les deux amis ne savent plus trop quoi répondre. Leurs aînés se voyaient quasiment offrir un poste à MPS grâce à un concours interne restreint aux Siennois. Certaines places étaient même réservées à des fils d’employés de la banque. Mais avec le plan de restructuration, plus de passe-droit. Niccolo et Jacopo sont touchés par le chômage de masse, comme tous les autres jeunes Italiens.

Samuel Bleynie

Résultat de l’évaluation complète par la BCE des 130 groupes bancaires de l’eurozone (en anglais)

https://www.bankingsupervision.europa.eu/banking/comprehensive/html/index.en.html

MPS Business Plan 2013-2017, 28 novembre 2013

http://english.mps.it/Investor+Relations/PianoRistrutturazione/

MPS, Résultats au troisième trimestre 2014, ( pdf en anglais)

http://english.mps.it/NR/rdonlyres/BCD39709-30DB-4EAF-9D4F-265BF0450975/74712/MPS9M14ResultsPresentation.pdf

MPS, Approval of the Capital Plan allowing the full coverage of the capital deficit resulting from the Comprehensive Assessment through a rights issue, 5 novembre 2014

https://www.mps.it/Investor+Relations/CapitalPlan/

Rapport économique Sienne 2014, Chambre du commerce, de l’industrie, de l’artisanat et de l’agriculture de Sienne, 6 juin 2014, (fichier ZIP en italien)

www.si.camcom.gov.it/uploaded/Servizi/ANNO%202014/STATISTICA/giornata%20Economia/GIORNATA%202014%20CD.zip

Clemente de Lucia, Italie; passé présent, études économiques, BNP Paribas, 29 janvier 2014

http://economic-research.bnpparibas.com/Views/DisplayPublication.aspx?type=document&IdPdf=23612

« On nous a volé notre banque »

Finance et politique, la fin d’un couple

La crise de Monte dei Paschi met fin à cinq siècles de liens consanguins entre la banque et les partis politiques locaux.

Le 4 mars 1472, le conseil de la République de Sienne crée le Mont de piété de Sienne, un organisme de prêt sur gage, pour aider les populations défavorisées. Ce n’est qu’en 1624 qu’il prend le nom de Monte dei Paschi lorsque les déposants obtiennent la garantie de l’Etat, gagée sur les revenus des pâturages des domaines agricoles environnants: les Paschi.

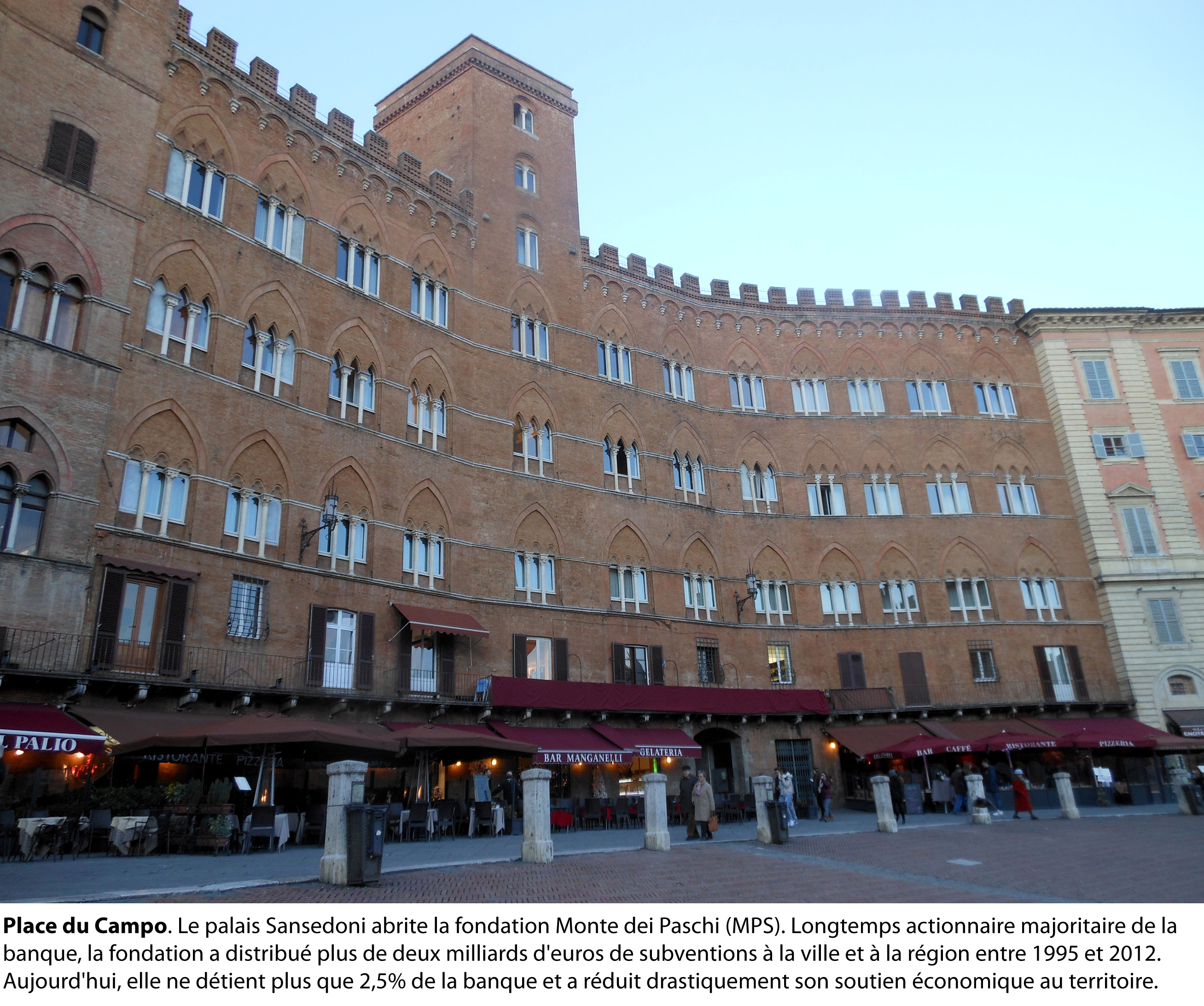

Depuis, la banque n’a cessé de prendre de l’importance, s’appuyant sur une véritable symbiose entre ses dirigeants et les élus municipaux. Alors quand en 1995 le gouvernement italien pousse la vieille institution de droit public à devenir une société par action, la ville refuse de se séparer de son joyau. Elle crée la fondation Monte dei Paschi, entité distincte et actionnaire majoritaire de la banque. Par son biais, les responsables politiques locaux restent aux manettes. Sur les 14 membres de son comité exécutif, quatre sont nommés par la Ville de Sienne, deux par la Province et un par la Région. Jusqu’en 2013, en dehors de la fondation, les autres actionnaires de la banque ne peuvent dépasser le seuil des 4%. La banque devient un passage quasi obligatoire pour les candidats aux élections municipales. Le maire actuel de la ville, Bruno Valentini, lui-même ancien salarié de la banque, perpétue la tradition. Un rapport quasi-filial s’établit entre la banque et la cité. A Sienne, on parle de «Bappa Monte» (papa Monte).

L’équation qui fait mal

C’est ce lien multiséculaire qui est en train d’être dynamité en quelques mois. En 2012, l’Etat italien sauve la banque en lui prêtant 4,1 milliards d’euros. Une bombe à retardement qui éclate finalement début 2014. Pour les dirigeants, l’équation est claire: soit ils ouvrent largement le capital pour rembourser et deviennent une proie sur les places financières, soit ils acceptent la nationalisation. Le choix se porte rapidement sur un appel au marché. Pour faire face à son propre endettement, la fondation ne participe pas à l’opération et décide même de céder une partie de ses actions. L’entité, qui détenait encore 33,5% de la banque en février dernier, n’en possède plus que 2,5%. La fondation, et avec elle l’ensemble de la classe politique locale, a perdu la banque. «Sienne sans Monte dei Paschi, c’est un désastre. On nous a volé notre banque», résume Jacopo Bruttini, saisonnier siennois de 38 ans.

Samuel Bleynie

Fondation MPS, Statuts, (PDF en italien)

http://www.fondazionemps.it/ita/wp-content/uploads/2014/02/STATUTO.pdf

Fondation MPS, document de programmation stratégique 2015-2017, septembre 2014 (PDF en italien)

http://www.fondazionemps.it/ita/wp-content/uploads/2014/09/DPSP-2015-2017.pdf

A Sienne, la vie sans Monte dei Paschi

Les banquiers passent à la caisse

En 2016, les lois européennes protègeront le contribuable face à la faillite des banques. D’ici là, la commissaire à la Concurrence veillera à faire payer d’abord la facture par leurs actionnaires et leurs principaux créanciers.

«Pour la première fois, cette loi ancre le principe de bail-in (renflouement interne, ndlr) afin que ce soient les actionnaires et les créanciers qui supportent les défaillances bancaires, et non plus les contribuables», se réjouissait Michel Barnier, ancien commissaire au Marché intérieur, lors de l’adoption de la directive sur le redressement et la résolution des crises bancaires, en avril 2014.

Mais les contribuables devront – pour la plupart – attendre encore un an pour être protégés par cette loi. Ce n’est qu’à partir du 1er janvier 2016 que les nouvelles règles deviendront obligatoires dans toute l’Union et qu’elles seront applicables uniformément dans l’eurozone par l’autorité de résolution unique. Pendant la phase de transition, la charge de faire respecter ce principe reposera sur les épaules de la nouvelle commissaire à la Concurrence, la danoise Margrethe Vestager.

Les dépôts de moins de 100.000 euros resteront protégés

Il revient à Margrethe Vestager et à sa direction générale de la concurrence de vérifier la compatibilité des plans de redressement et de renflouement des banques avec les règles européennes qui régissent les aides d’Etat. Or, depuis le 1er août 2013, celle-ci stipulent que les propriétaires, actionnaires et les porteurs de capital hybride doivent contribuer en premier ressort aux besoins de recapitalisation. En termes financiers, cela signifie que le capital de la banque, c’est-à-dire le noyau dur des fonds propres de base, les fonds propres complémentaires considérés comme capital, et les créances subordonnées à hauts risques, seront épongés en premier. Ce n’est qu’après que les établissements peuvent, si la DG Concurrence les juge viables, bénéficier de subventions étatiques pour une durée déterminée.

En 2016, les pertes seront toujours absorbées d’abord par le capital de la banque, mais les contribuables bénéficieront d’un nouveau cran de protection. Dorénavant, si ces parts obligatoires sont inférieures au minimum exigé de 8% du total des engagements de la banque, alors les créanciers privilégiées, les dépôts privés et les dépôts couverts seront mobilisés à leur tour jusqu’à ce que ce plafond soit atteint. Ce n’est qu’après ce renflouement interne par des moyens privés que les banques pourront faire appel aux ressources publiques. Toutefois, la directive préserve les dépôts des ménages et des entreprises jusqu’à hauteur de 100.000 euros.

Kirsten Richarz

Communiqué de la Commission sur la réforme des règles sur les aides d’Etat aux banques

http://europa.eu/rapid/press-release_IP-13-672_fr.htm

Communication de la Commission sur les aides d’État aux banques, en vigueur depuis 1er août 2013

http://eur-lex.europa.eu/legal-content/FR/TXT/?uri=CELEX:52013XC0730(01)

La directive BRRD (en vigueur a partir du 1er janvier 2016)

http://eur-lex.europa.eu/legal-content/FR/TXT/?uri=CELEX:32014L0059

Infographie du Parlement sur les aides d’Etat (en anglais)

http://www.europarl.europa.eu/document/activities/cont/201408/20140827ATT87978/20140827ATT87978EN.pdf

Le Conseil de résolution unique prend ses quartiers à Bruxelles

Seconde étape de l’union bancaire, le conseil de résolution unique entre en fonction le 1er janvier 2015. Dès 2016, il décidera de la liquidation ou de la restructuration des banques de l’eurozone.

A partir du 1er janvier 2015, la fondation du deuxième pilier de l’union bancaire est mise en place. Après la surveillance unique, exercée à travers la Banque centrale européenne (BCE), c’est au tour de la résolution des banques de l’eurozone en difficulté d’être centralisée. La troisième étape, le fonds de garantie de dépôt, est – pour l’instant – au point mort.

«Nous sommes bien dans les temps», affirme Olivier Salles, fonctionnaire de la Commission, dans son bureau du bâtiment de la Direction générale du marché intérieur, 2 rue de Spa à Bruxelles. Le président par intérim du Conseil de résolution unique coordonne l’équipe de préparation. Désigné en septembre 2014 pour prendre des décisions budgétaires et juridiques au nom du futur Conseil, il cédera sa place à sa première présidente début janvier. L’allemande Elke König vient d’être nommée par le Conseil des ministres de l’Union le 19 décembre, après un vote favorable du Parlement européen, et occupera cette nouvelle fonction pour trois ans.

Une équipe de 250 personnes

Dès l’an prochain, le Conseil de résolution unique va s’atteler à la définition des plans à mettre en œuvre en cas de défaillance d’un établissement bancaire. L’objectif est de pouvoir, si nécessaire, aller jusqu’à la liquidation d’une banque afin d’envoyer un message rassurant et d’éviter la panique des marchés. «Il faudra que ça se gère en deux-trois jours. C’est pour ça que la préparation et l’anticipation est capitale», explique Olivier Salles, conscient des difficultés qui attendent l’institution.

Elke König, économiste allemande de 60 ans, chef de l’autorité de supervision allemande depuis 2012, sera secondée par Timo Löyttyniemi, directeur du fonds de pension national finlandais. Quatre autres membres compléteront l’équipe dirigeante: l’Italien Mauro Grande, dirigera la stratégie et la coordination; la Néerlandaise Joanne Kellermann, l’Espagnol Antonio Carrascosa et le Français Dominique Laboureix conduiront la préparation des résolutions. Reconnus dans leurs pays respectifs, ils ont été choisis par la Commission parmi 206 candidats. En plus d’une compétence et d’une expérience avérées, le Parlement souhaitait une quasi parité et une répartition géographique équilibrée des responsabilités.

C’est dans un bâtiment provisoire de la Commission, au 27 rue des Sciences, qu’Olivier Salles, et sa « task-force » de fonctionnaires européens accompagneront dès janvier le Conseil, le temps de son rodage. Ils seront rejoints début février par des experts des États-membres, détachés des administrations nationales pour un ou deux ans. Fin 2017 au plus tôt, les effectifs représenteront quelque 250 personnes dans les différents domaines: service financier, droit bancaire, analyse de résolvabilité, administration, budget, communication et ressources humaines. «Le Conseil va être un peu embryonnaire au début, concède Olivier Salles, mais il sera déjà opérationnel».

164 banques sous contrôle

2015 sera donc une année de transition et de préparation collective tant au sein du Conseil qu’avec les États-membres. Le SRB ne dispose pas encore de tous ses pouvoirs, mais il commencera à préparer les banques et à nouer des contacts avec les autorités nationales compétentes. La décision de sauver ou de liquider une banque reviendra encore, pour cette année, à ces 19 autorités de l’eurozone, pour la plupart tout juste établies. Ce n’est qu’en janvier 2016 que le Conseil exercera le droit exclusif d’adopter ou non les plans de résolution qu’elles lui proposeront et pourra faire usage, le cas échéant, des moyens du Fonds de résolution unique. Si la faillite est prononcée, il aura la faculté d’ordonner aux autorités nationales de se rendre immédiatement sur place pour prendre les commandes d’une banque, afin d’exécuter sa liquidation ou sa restructuration. Une opération à mener tambour battant, l’espace d’un week-end, pour éviter les turbulences des marchés et l’affolement des déposants.

Son droit de résolution s’exercera d’abord sur les 124 banques systémiques qui se trouvent déjà sous la supervision directe de la BCE et les 40 banques transfrontalières (présentes dans plusieurs États membres de la zone euro) dont les difficultés pourraient plus facilement entrainer des effets domino. La question de la résolution de leurs filiales bancaires en dehors de l’eurozone n’est pas encore tranchée. Elle fait partie des mesures qui restent encore à définir d’ici février. Entretemps, la task-force est en pleine négociation avec la Ville de Bruxelles pour trouver un siège permanent dans le quartier européen. Olivier Salles espère que le Conseil pourra y emménager fin 2015, début 2016 au plus tard.

Kirsten Richarz

Photo Kirsten Richarz/Cuej.

Mémo de la Commission sur l’union bancaire (PDF)

http://ec.europa.eu/finance/general-policy/docs/banking-union/banking-union-memo_fr.pdf

Le mécanisme de résolution en infographie (et en allemand)

http://www.3sat.de/boerse/download/2014-02-28_banken_abwicklung_75.jpg

Nicolas Véron, L’Union bancaire, un succès européen, En temps réel, 15 septembre 2014

http://entempsreel.com/nouveau-cahier-de-nicolas-veron-lunion-bancaire-un-succes-europeen/

Anika Maldacker

Le site du Conseil de résolution unique, (en anglais)

http://srb.europa.eu/

FAQ de la Commission sur le mécanisme de résolution unique (en anglais)

http://europa.eu/rapid/press-release_MEMO-14-2764_en.htm

Guillaume Arnould, économiste

«L’union bancaire reste incomplète»

Pourquoi la garantie des dépôts est-elle nécessaire pour compléter l’union bancaire?

L’objectif de l’union bancaire est de faire en sorte que les Etats, et donc les contribuables, ne paient plus les faillites des banques. Elle doit reposer sur trois piliers interdépendants: le Mécanisme de supervision unique (MSU), le Mécanisme de résolution unique (MRU) et une garantie des dépôts. La garantie des dépôts est importante car elle permet de prévenir un bank run, c’est-à-dire une course au guichet pour retirer son argent d’une banque présumée au bord de la faillite. Les banques ne possèdent pas tout l’argent de leurs clients en liquide. Si une banque est privée de liquidités par des retraits massifs, elle ne peut plus se financer et échanger. Elle doit alors vendre des actifs en catastrophe pour récupérer de la liquidité, à un prix inférieur à sa valeur. Elle enregistre alors des pertes et risque de devenir insolvable.

Où en est-on aujourd’hui sur cette question?

Depuis 2010, tous les pays européens garantissent aux déposants qu’en cas de faillite, ils seront remboursés à hauteur de 100.000 euros au maximum. Cette garantie permet aux déposants d’avoir confiance dans le système bancaire et aux banques de garder leurs sources de financement, même en cas de crise grave. Mais il n’existe pas de fonds européen, certains pays n’ont même pas de fonds national dédié à cet effet. En cas d’échec du MSU et du MRU, le risque est que ce soient les États qui remboursent les dépôts des clients des banques en faillite. C’est une limite de l’union bancaire, qui peut remettre en cause sa crédibilité.

Quelles sont les prochaines étapes?

L’objectif est de constituer à terme un fonds européen de garantie des dépôts qui couvriraient 0,8% des dépôts concernés par la couverture de 100.000 euros. Ce fonds serait collecté auprès des banques sur une période de dix ans. Mais celles-ci et les États freinent des quatre fers. Les États ne veulent pas rajouter un poids sur les banques à un moment où ils ont besoin d’elles pour financer l’économie. C’est peut-être le fonds de trop, après celui du MRU, mais c’est bien dommage car l’union bancaire reste incomplète.

Recueilli par Sophie Guignon

Le temps est venu de solder la dette des ménages

En Alsace, depuis 1877, la faillite civile permet aux particuliers de sortir définitivement de l’endettement.

L’éclatement des bulles immobilières, les licenciements massifs, le gel ou la baisse des salaires pèsent lourdement sur le pouvoir d’achat des ménages. Beaucoup se retrouvent surendettés, particulièrement en Espagne, en Grèce, à Chypre, en Irlande, ou encore aux Pays-Bas. Cette situation qui contraint la demande pèse aussi sur la santé des banques qui ont consentis à ces emprunts. Une solution pour sortir de ce bourbier : permettre aux particuliers de faire faillite comme des entreprises. On parle alors de faillite civile ou personnelle. Comme le disait Patrick Honohan, gouverneur de la Banque centrale irlandaise au Financial Time en octobre de dernier, «mieux vaut parfois faire table rase des dettes plutôt que de cacher les poussières sous le tapis».

La faillite civile fait partie du droit local d’Alsace-Moselle de 1877, resté en vigueur après que la région est devenue française. Un particulier peut en bénéficier lorsqu’il est avéré qu’il est en état d’insolvabilité notoire, c’est à dire qu’il ne pourra pas rembourser ses dettes, ni aujourd’hui, ni à l’avenir. Ses derniers biens sont liquidés et ses dettes effacées. Cela permet à cette personne de repartir à zéro.

Elisa Brinai

Commission européenne, Private sector deleveraging: where do we stand? rapport trimestriel sur la zone euro, 20 octobre 2014 (PDF en anglais)

http://ec.europa.eu/economy_finance/publications/qr_euro_area/2014/pdf/qrea3_section_1_en.pdf

« Je m’appelle Chantal. Ce qui m’est arrivé peut arriver à tout le monde. »

Réviser les lois sur les faillites pour rassurer les investisseurs

Pour la BCE, le désendettement du secteur privé est la dernière étape du processus d’assainissement de la zone euro. De nombreux pays européens réforment leurs lois sur les faillites pour accélérer le mouvement.

A force de n’entendre plus parler que de la dette des États et des déficits publics, on en oublierait presque les origines de la crise: l’endettement privé. C’est bien lui qui a conduit à une crise de l’endettement public. Prenons l’exemple de l’Espagne: avant 2008, le pays était un élève modèle en matière de finances publiques avec une dette publique de 42,3% du PIB, très inférieure à la moyenne européenne de l’époque, aux alentours de 76% du PIB. Le secret de ces comptes publics bien tenus? La croissance forte, 3,7%, dopée par secteur de l’immobilier, qui pour sa part se bâtissait sur l’endettement. Les ménages s’endettaient pour acheter un logement, les entreprises s’endettaient pour construire ces logements, les banques s’endettaient pour leur prêter et la bulle spéculative s’alimentait ainsi.

En 2008, la bulle explose. L’endettement se répand, comme une épidémie, dans tous les secteurs de l’économie. A ce moment, l’endettement privé en Espagne s’éleve à 236% du PIB, et il augmente encore jusqu’à 273% du PIB en 2011. Fragilisées par le surendettement de leurs clients, les banques, elles-mêmes endettées, se retrouvent au bord de la faillite. C’est pour les sauver, et éviter que le système économique ne s’effondre, que l’État espagnol les renfloue en 2012 grâce à un prêt du MES, le fonds d’intervention des Etats membres de l’eurozone. La crise de la dette privée se généralise.

Liquider les zombies

Impossible de sortir de cette crise sans un règlement de comptes. Une question: qui paie la note? Après les efforts des États, à coup de politiques d’austérité, pour assainir les finances publiques et restructurer le marché bancaire, la BCE juge qu’il est désormais temps de s’attaquer aux acteurs privés: les entreprises et les ménages. Dans la même logique que pour les banques et les Etats, il faut assainir les comptes. Pour faire repartir la croissance, il faut pouvoir sauver les entreprises «malades», endettées mais encore viables, et liquider les entreprises «zombies», c’est-à-dire les non-viables, celles dont le bilan est déjà trop infecté par les dettes et dont l’activité ne pourra être relancée.

La crise a révélé la complexité des lois sur les faillites dans les pays européens. Ces lois organisent le processus de redressement des entreprise surendettées: négociation de l’étalement des dettes, restructuration de l’activité ou liquidation. C’est au cours de ce processus que la distinction entre les entreprises viables et non viables se fait. Un chapitre du rapport de la Banque mondiale Doing business 2014, qui classe les pays en fonction de leur attractivité pour les investisseurs, est spécialement consacré à cette question. Selon celui-ci, une législation est d’autant plus efficace qu’elle permet de sauver le plus grand nombre d’entreprises viables. Son intention affichée est moins de sauver des emplois que de permettre aux créanciers de récupérer le maximum de leurs investissements. L’objectif: enrayer la spirale de l’endettement. Comme les défauts de paiements des uns font les dettes des autres, il faut les éviter.

Selon la Banque mondiale, l’efficacité des lois sur les faillites repose sur une procédure de négociation rapide, simple et transparente. A ce niveau, il existe de grandes disparités au sein des pays européens. En Italie, un dossier de dépôt de bilan met près de deux ans à être résolu, alors que cela ne prend que quatre mois en Irlande. En cause, la complexité du système judiciaire italien et surtout l’encombrement des tribunaux de commerce. Pour accélérer les procédures, la Banque mondiale encourage les négociations extra-judiciaires.

En 2014, 63.000 dépôts de bilan en France

L’Italie a suivi ces recommandations et revisé sa loi sur les faillites. Le gouvernement italien a cependant instauré un moratoire sur les actions des créditeurs pour laisser le temps aux entreprises surendettées d’établir un véritable plan de restructuration. Le meilleur élève de l’Union européenne reste la République tchèque. Dans le pays, le taux de recouvrement des créances a triplé depuis le début de la crise, grâce à une nouvelle loi adoptée en 2008 et des réformes menées entre 2009 et 2012.

Le désendettement du secteur privé est déjà avancé dans les pays qui ont été les plus touchés par la crise. Selon la Banque mondiale, le nombre d’entreprises insolvables a augmenté de 182% en Espagne et de 118% en Irlande entre 2008 et 2012. Dans les pays moins brutalement affectés, le processus semble n’en être qu’à ses débuts. Comme en France, où les faillites d’entreprises atteignent des records cette année avec 63 000 dépôts de bilan auprès de la banque de France. Le désendettement ne fait que commencer.

L’emploi, première victime

L’objectif est de relancer les investissements. Une fois remboursés, même partiellement, les créanciers pourront à nouveau prêter et investir l’argent immobilisé par les dettes. Cette apuration à marche forcée doit aussi contribuer à restaurer la confiance entre tous les acteurs du marchés: banques, entreprises, ménages. Si, aux yeux des économistes, le processus apparaît logique pour relancer la croissance à long terme, il n’en reste pas moins douloureux.

Il y aura beaucoup de victimes et principalement les emplois. Exemple marquant en Alsace ces derniers mois : la restructuration de l’entreprise alsacienne Rapp, géant du mobilier européen depuis 1969 qui détenait entre autres Fly, Atlas, Crozatier. Les dirigeants de l’entreprise, les cousins Michel et Philippe Rapp ont déposé le bilan et la firme a été placée en redressement judiciaire en septembre. Selon Philippe Rapp, c’ était «une mesure indispensable pour pouvoir engager la procédure de reprise des magasins et pour limiter au maximum la casse sociale». De fait, une partie de l’activité du groupe a été reprise: 55 des 95 magasins ont survécu. Mais 1003 emplois ont été supprimés sur les 3600 que comptait le groupe au total.

Le désendettement du secteur privé suit donc la logique amorcée il y a six ans par les dirigeants européens qui veulent successivement assainir les secteurs de la finance et de l’économie pour faire repartir la croissance sur de bonnes bases. Jean-Claude Juncker, nouveau président de la Commission européenne veut conjuguer cette relance avec une seconde priorité: l’emploi. A court terme, il s’agit d’un paradoxe. A moyen terme, d’un pari sur l’inconnu pour l’Union européenne.

Elisa Brinai

Benoit Coeuré, membre du directoire de la BCE, Credit and Investment in the European Recovery, 26 septembre 2014 (en anglais)

http://www.ecb.europa.eu/press/key/date/2014/html/sp140926.en.html

Peter Praet, membre du directoire de la BCE , Repairing the bank lending channel: the next steps, 17 novembre 2014 (en anglais)

http://www.ecb.europa.eu/press/key/date/2014/html/sp141117_1.en.html

Doing Business 2015 rapport de la Banque mondiale, 29 octobre 2014 (PDF en anglais)

http://francais.doingbusiness.org/~/media/GIAWB/Doing%20Business/Documents/Annual-Reports/English/DB15-Full-Report.pdf

Vox, Deleveraging? What deleveraging, rapport Geneva du Centre for european reform, 29 septembre 2014 (en anglais)

http://www.voxeu.org/content/deleveraging-what-deleveraging-16th-geneva-report-world-economy

Alexandra Zevallos-Ortiz

Objectif 2020: l’union des marchés de capitaux

BCE, EU structural financial indicators 2013, 11 juillet 2014 (pdf en anglais) https://www.ecb.europa.eu/stats/pdf/140711_ssi_table.pdf?7e1fd6d87f874cd8cc43f91f271189f7

Conseil européen du risque systémique Is Europe Overbanked? rapport du comité des conseillers scientifiques, 2 juin 2014 (en anglais) http://financial-stability.org/index.php?id=275&tx_ttnews[tt_news]=3542&cHash=ae2b083912cb20ff62b87d087940a2ef

BCE, rapport sur les structures bancaires, 13 octobre 2014 (en anglais)

http://www.ecb.europa.eu/press/pr/date/2014/html/pr141013.en.html

Olivier Marty:

«Les banques demeureront un acteur essentiel»

Alors que l’union bancaire commence à peine à être opérationnelle, la création d’une union des marchés de capitaux (UMC) fait partie des priorités de la Commission Juncker. D’où vient ce projet et pourquoi une telle urgence?

L’union des marchés de capitaux a pour objet d’équilibrer le financement majoritairement bancaire de l’économie européenne. Les banques sont actuellement contraintes dans leurs capacités de prêt à l’économie en raison de cadres prudentiels nouveaux. En même temps, la demande de crédit, de la part des entreprises, reste faible, particulièrement dans les pays périphériques. Développer les marchés de capitaux est donc utile, à court terme, pour prendre le relais des banques et, à long terme, pour soutenir le potentiel d’innovation et donc la croissance de l’économie européenne.

L’UMC a surtout l’ambition de poursuivre l’intégration du marché unique de capital, qui a fait l’objet de plusieurs initiatives passées sans aboutir tout à fait. Elle s’attèlera ainsi aux nombreux obstacles juridiques, règlementaires, techniques, fiscaux, qui empêchent toutes les entreprises européennes, et notamment les PME, de se faire financer dans les mêmes conditions sur les différents marchés. Toutefois, il ne s’agit pas de développer des marchés aussi importants qu’aux États-Unis en cinq ans et les banques demeureront, en Europe, un acteur essentiel du financement de l’économie.

Concrètement, de quels marchés s’agit-il?

Il s’agit des marchés de fonds propres et de dettes. De nombreuses modalités de financement sont concernées: capital-investissement, introductions ou émissions en bourse, obligations d’entreprises, obligations sécurisées, titrisation de prêts, prêts financés par des compagnies d’assurance ou des fonds de pensions, crédit d’entreprises de leasing… Les développer peut notamment favoriser des prises de participations au capital d’entreprises (appelé financement en equity) et soulager les banques de certains risques afin de faciliter leurs prêts. La diversité des instruments et des sources de financements, la protection des investisseurs et l’attractivité des marchés européens sont essentiels.

L’hypertrophie du secteur non-bancaire est considérée comme l’un des facteurs principaux de la crise financière. Pourquoi le développer au lieu de l’endiguer?

Oui, l’hypertrophie du secteur non-bancaire est une source d’instabilité financière à l’échelle mondiale, aux Etats-Unis, en Europe ou en Chine. Toutefois, un agenda de régulation la concernant a été engagé depuis 2008 par les Etats du G20 et le Conseil de stabilité financière. Il est relayé en Europe par la Commission européenne depuis 2012 et commence à porter ses fruits. Aussi, vouloir développer les marchés de capitaux n’est pas néfaste en soi, cela est même très utile à une utilisation efficace du capital et à une diversification des risques financiers. L’UMC favorisera la reprise de la croissance de l’Union.

Il ne faut pas non plus perdre de vue les liens entre les marchés de capitaux, leurs cadres de régulation et les structures économiques. En Europe, la puissance publique et la régulation financière jouent des rôles importants et les économies sont beaucoup plus diversifiées qu’aux Etats-Unis où a été fomentée, sans beaucoup de scrupules publics et privés, cette crise financière et économique transmise à l’ensemble des pays du monde.

Le commissaire anglais Jonathan Hill devrait présenter en juin prochain sa feuille de route vers l’union des marchés des capitaux. Quelles devraient être ses priorités et quelle est la longueur du chemin avant que cette UMC ne produise des effets?

La Commission européenne commencera sans doute par consulter les parties prenantes. Elle tentera vraisemblablement ensuite de développer des produits financiers véritablement pan européens si ceux-ci ont déjà fait la preuve de leur efficacité et de leur sécurité au plan national et si leur utilisation facilitée dans l’ensemble de l’Union est utile pour combler une atrophie du crédit bancaire. Il est néanmoins important que ces mesures s’accompagnent d’une harmonisation de la gouvernance et de la fiscalité des entreprises financées. Le financement de long terme et le financement des PME sont des priorités essentielles. Le chemin sera long: comme le rappelle Nicolas Véron, après un départ en fin d’année 2015, les premiers bénéfices de l’UMC ne seront visibles qu’en 2017 compte tenu des 18 mois séparant la proposition de législation de son entrée en vigueur.

A la différence de l’union bancaire, l’UMC ambitionne d’inclure tous les pays de l’Union européenne. Le Royaume-Uni est appelé à y occuper une place centrale au moment même où il prend ses distances avec le projet d’une Union toujours plus étroite. N’y a-t-il pas un conflit entre ces deux entreprises?

Le fait que l’UMC concerne les 28 États membres n’est pas la seule différence avec l’union bancaire, initiée en 2012 avec une rapidité exemplaire pour briser l’interaction entre les risques bancaires et souverains. Contrairement à cette dernière, l’UMC ne comportera pas de dimension institutionnelle avec, par exemple, une supervision centralisée. Le lancement de l’UMC est sûrement un habile signal politique envoyé à Londres alors que se profile un hypothétique référendum sur le maintien du Royaume-Uni dans l’Europe en cas de réélection de David Cameron. Mais cela ne signifie pas que la Commission européenne s’apprête à faire des cadeaux à la City, qui n’apprécie pas beaucoup le type de mesures règlementaires que le projet comportera sans doute. En un mot, l’UMC ne peut pas se faire sans Londres et elle sera utile à l’ensemble des 28 États membres.

Quels bénéfices peuvent en attendre les investisseurs et les entreprises?

Les entreprises disposeraient d’instruments et de sources de financement diversifiées à même de faire baisser le coût de leurs financements. Ceci peut aussi les aider à bénéficier du potentiel commercial du marché unique. Les investisseurs pourraient accéder plus facilement à certains marchés avec des règles du jeu harmonisées et prendre plus de risques au bénéfice de l’investissement et de la croissance. Toutefois, le fait qu’une relation entre une entreprise et une banque soit potentiellement plus durable et plus proche que celle entre une entreprise et les marchés, particulièrement dans les conjonctures difficiles, plaide bien pour le maintien d’une place importante laissée aux banques.

Recueilli par Alexandra Zevallos-Ortiz et Manuel Fritsch

Olivier Marty, consultant d’entreprises, spécialiste des questions financières et européennes. Photo Olivier Marty.

Nicolas Véron, Defining Europe’s Capital Markets Union, Bruegel, 13 novembre 2014 (en anglais)

http://www.bruegel.org/publications/publication-detail/publication/855-defining-europes-capital-markets-union/

Olivier Marty, L’Union des marchés de capitaux : quels contours, quelles priorités ? Fondation Robert Schuman, 1 décembre 2014

http://www.robert-schuman.eu/fr/questions-d-europe/0335-l-union-des-marches-de-capitaux-quels-contours-quelles-priorites

Novo, créateur de crédit alternatif

Les petites et moyennes entreprises peinent souvent à emprunter auprès des banques traditionnelles. Novo, premier fonds de prêts à l’économie en France, a été lancé en 2013 pour venir en aide aux plus prometteuses d’entre elles.

Conçu par la Caisse des dépôts à la demande du gouvernement, le fonds Novo regroupe des investisseurs publics et privés, comme le Fonds de réserve des retraites (FRR), l’Etablissement de retraite additionnelle de la fonction publique (ERAPF) et 18 assureurs attachés à la Fédération française des sociétés d’assurance (FFSA). Ensemble, ils ont réuni plus d’un milliard d’euros pour répondre aux besoins en fonds propres des petites et moyennes entreprises(PME) et des entreprises dites de taille intermédiaire(ETI) les plus dynamiques. Principaux secteurs ciblés: la recherche aéronautique, l’informatique, la pharmacie et la gastronomie.

Deuxième caractéristique de ce fonds: sa gestion déléguée. Elle a été repartie entre deux sociétés d’origine différente: BNP Paribas Investment Partners, filiale hors-bilan de la banque, se taille la part du lion avec 660 millions d’euros à placer. La société de conseil, Tikehau IM, spécialisée dans la gestion d’actifs, s’est vu confier 400 millions d’euros. Toutes les deux sont chargées de proposer à leur mandataire, d’ici 2015, les candidats les plus aptes à rentabiliser leur placement. Ces entreprises doivent satisfaire à trois critères pour devenir éligibles: être innovatrice, contribuer à la création d’emploi et démontrer sa capacité à s’exporter au niveau mondial.

S’appuyer sur les banques parallèles

«Souvent il s’agit d’entreprises familiales qui souhaitent compléter leur financement bancaire par les apports de Novo. Elles ont déjà fait leur preuve en France, mais souhaitent soit franchir un pallier soit tenter un développement à l’international. Ce moment représente un risque trop important pour une banque. Et c’est donc là que Novo intervient. Notre priorité est de préserver le tissu industriel en France», explique Pascal Dumont, directeur commercial chez BNP Paribas. «Nous faisons le même travail qu’une banque traditionnelle sauf que ne sommes pas soumises aux mêmes règles», ajoute-t-il.

Le fonds Novo émet des prêts, mais à un taux légèrement supérieur à celui que demande les banques. Le montant moyen des prêts accordés s’élève à 29 M€, avec un taux d’intérêt moyen compris entre 4 et 6 % et une maturité moyenne de 6,5 ans. Novo fait partie de ce que l’on appelle les banques parallèles, qui ont des activités similaires à celle des banques, mais auxquelles s’appliquent des réglementations plus souples qui leur permettent de prendre d’avantage des risques. Si leur perspective de profit est plus élevée, elles ne bénéficient pas des mêmes protections publiques qu’une banque traditionnelle en cas de faillite.

L’expérience Novo constitue, à l’échelle nationale, un laboratoire en grandeur réelle du projet lancé à l’échelle européenne par Jonathan Hill, Commissaire aux services financiers: l’union des marchés de capitaux (UMC). Celle-ci vise à s’appuyer sur les banques parallèles pour ouvrir une nouvelle voie aux financements aux petites et moyennes entreprises. En un an, Novo a déjà émis 461 millions d’euros de prêts à 16 entreprises de taille intermédiaire. Le but est d’arriver à une vingtaine d’entreprises d’ici 2015.

Alexandra Zevallos-Ortiz

Tout savoir, ou presque, sur les banques parallèles

Quʼest-ce que les banques parallèles?

Les banques parallèles sont nées dans les années 1970 aux Etats-Unis et arrivées en Europe dans les années 1990. Leur nom de baptême est lié au fait quʼelles pratiquent des opérations financières et proposent des services analogues à ceux des banques traditionnelles (transformation de crédit, de maturité et de liquidité), mais ne sont pas soumises aux régulations bancaires classiques. En contrepartie, elles ne bénéficient pas de soutiens public.

Qui sont les acteurs de ce système parallèle?

Il comprend des institutions et des entités aussi variées que les sociétés financières spécialisées, les véhicules de titrisation, les fonds monétaires, les courtiers en valeurs mobilières ou encore des fonds d’investissement. En Europe, ses acteurs principaux se situent à la City de Londres. Pour lʼeurozone, ils sont en majorité basés en Irlande, au Luxembourg et aux Pays-Bas.

Quelle est leur importance?

Les chiffres sont très imprécis, car les régulateurs commence juste à tenter de les collecter. Dans un rapport dʼoctobre 2014, le FMI estimait la taille mondiale du système bancaire parallèle à 70,000 milliards de dollars. Dans lʼeurozone il pèserait entre 13,500 et 22,500 milliards dʼeuros. Pour le Royaume- Uni, les chiffres varient entre 2,500 et 6,000 milliards dʼeuros.

Quels sont ses avantages et ses inconvénients?

Les banques parallèles sont souvent accusées dʼavoir été le principal déclencheur de la crise des subprimes aux Etats-Unis. Leur taille est leur importance y dépassaient alors celle du système bancaire traditionnel. Les liens quʼelles entretiennent avec le secteur bancaire traditionnel les rendent dangereuses. Néanmoins, elles peuvent aussi jouer un rôle bénéfique dans lʼéconomie. Cʼest pour ces deux raisons que les régulateurs européens sʼy intéressent.

Alexandra Zevallos-Ortiz

Banque de New York de la Réserve fédérale, Shadow banking , 20 juillet 2010 (la première étude d’une banque centrale sur les banques parallèles, PDF en anglais)

http://www.newyorkfed.org/research/staff_reports/sr458.pdf

Bundesbank, Shadow banking in the euro area, an overview, revue mensuelle, 26 mars 2014 (PDF en anglais)

http://www.bundesbank.de/Redaktion/EN/Downloads/Publications/Monthly_Report_Articles/2014/2014_03_shadow.pdf?__blob=publicationFile

FMI, Shadow banking, how large, how risky? Rapport sur la stabilité financière dans le monde, 1 octobre 2014 (PDF en anglais)

https://www.imf.org/external/pubs/ft/gfsr/2014/02/pdf/c2.pdf