En 2008, la chute de Lehman Brothers sonne l'alerte sur le risque que représente les banques systémiques, trop grosses pour faire faillite. Depuis, économistes et politiques cherchent un moyen de diminuer leur taille. Cependant, les restructurations nées de la crise et la poursuite de la fusion des marchés financiers européens créent de nouveaux mastodontes.

Alors que la crise est à son paroxysme, le débat et les actes publics se concentrent autour de possibles mesures, coercitives et concertées, de réduction de la dette publique. Le volet bancaire est laissé dans l'ombre. Voilà pourtant plus de quatre ans que l'Europe traverse une crise bancaire systémique, souligne l'économiste Nicolas Veron, membre du think-tank Bruegel. Selon lui, c'est à celle-ci qu'il faut s'attaquer. Pour cela il convient de rompre les liens incestueux entre gouvernements et banques nationales, qui sont les vecteurs du mouvement de contagion actuel.

Nicolas Veron préconise un «fédéralisme bancaire» pour l'Eurozone. Ce système reposerait sur quatre piliers: la création d'une garantie européenne unique des dépôts, le renforcement de l'autorité de supervision bancaire européenne, l'abandon d'une part de leur souveraineté par les Etats et la création d'une société fiduciaire européenne.

Pour commencer, il s'agirait de placer tous les systèmes nationaux d'assurance des dépôts sous la garantie du Fond européen de stabilité financière (FESF) afin de réduire le risque de paniques bancaires dans les pays en difficulté.

Parallèlement, les pouvoirs de supervision de la nouvelle autorité bancaire européenne (EBA) devraient être renforcés. Elle exercerait ainsi une autorité directe sur les grandes banques et délèguerait aux superviseurs nationaux la surveillance des établissements locaux et des opérations locales des établissements paneuropéens.

De leur côté, les gouvernements devront consentir à l'abandon d'une part de leur ressources politiques afin qu'une véritable intégration régionale puisse émerger. Aujourd'hui, la plupart des grands États d'Europe occidentale empêchent les fusions bancaires transfrontalières et contribuent au renflouement des établissements nationaux, en les contraignant en échange à racheter leurs dettes souveraines. Il n'en serait plus question.

Pour accompagner ces changements structurels, les 17 pourraient aussi décider de créer une société fiduciaire à l'échelle de la zone euro pour un temps limité. En lien avec l'EBA, celle-ci serait chargée de prendre le contrôle des banques en mal de refinancement, de réorganiser leurs opérations et de les revendre dès que les conditions du marché le permettraient.

Floriane Leclerc

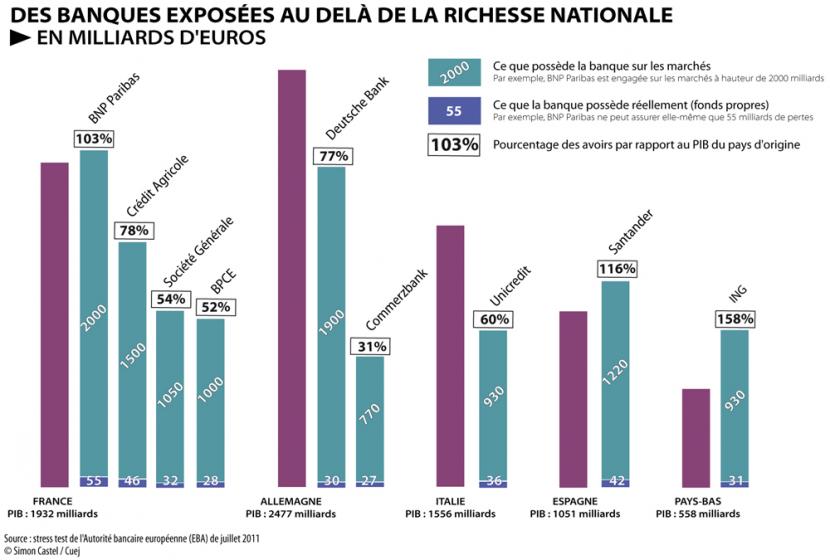

[Cliquez pour voir l'infographie en plein-écran.]

La banque Barclays risque de devoir séparer sa banque de détail de sa banque d'affaires. (©flickr/Dominics)

Le 22 novembre 2011, Michel Barnier, commissaire européen au marché intérieur, annonce devant le Parlement européen la création d'un groupe de travail chargé de réfléchir à une éventuelle séparation entre banque de détail et banque d'affaires. L'objectif est d'éviter que des pertes sur les marchés financiers pénalisent les clients, particuliers ou entreprises. Si ce projet se heurte à de fortes réticences en France ou en Allemagne, où les grandes banques ne cloisonnent pas ces activités, il en est déjà à un stade avancé outre-Manche.

Au Royaume-Uni, la part du secteur bancaire contribue à plus de 5% du le PIB. Pour sauver leur capitalisme financier, les Britanniques sont conscients de la nécessité de réglementer la City. L'enjeu : éviter un nouvel épisode Northern Rock, une banque sauvée en 2008 par l'État, autrement dit les contribuables britanniques. Le gouvernement britannique a donc mis en place une commission dirigée par l'économiste John Vickers.

Le rapport rendu par cette commission repose sur une idée simple : il faut scinder les activités des banques. D'un côté, les activités de base, notamment l'activité de dépôts et de prêts aux petites entreprises, qui ne pourraient pas financer les activités de trading et d'investissement financier. De l'autre, les activités plus risquées, qui constitueraient une branche amputable en cas de faillite de la banque. Chaque entité aurait un conseil d'administration propre.

Ce projet britannique fait bondir une partie du secteur bancaire. «C'est l'idée la plus bête qui ait traversé l'esprit des régulateurs, assène Natasha Maclennan, responsable de la stratégie commerciale et du développement chez BNP Paribas à Londres. La plupart des banques qui ont sauté en 2007 ont fait faillite parce qu'elles n'avaient pas d'activités de dépôt donc pas assez de liquidités. C'est très stupide de vouloir passer d'un extrême à l'autre. Pour moi, c'est une décision populiste.»

Six banques britanniques concernées

Michel Rocard, lui, est convaincu du contraire. Dans une tribune récente publiée dans Le Monde, il plaide pour «la séparation entre les banques de dépôt, qui doivent se voir interdire toute activité à risque, et les banques faisant tous les métiers de financement du risque, y compris l'investissement, qui doivent financer leurs opérations sur fonds propres ou sur capitaux dédiés.»

Six grandes banques britanniques sont concernées, comme la Barclays ou la Royal Bank of Scotland. «Chaque banque dispose d'une architecture particulière. Il est donc difficile de se prononcer sur cette réforme qui affectera chaque banque différemment, explique Brian Mairs de la British bankers association (BBA). Mais il semblerait que la séparation soit inexorable. Ce qu'il faut, c'est que l'on soit présent à la table des négociations.»

L'un des risques serait de voir le coût du crédit augmenter pour les particuliers et les entreprises. Pour les banques, la facture annuelle de cette séparation s'élèverait entre 4,6 et 8,1 milliards d'euros, réduisant les montants qu'elles peuvent prêter. Un argument qu'accepte la Commission Vickers, qui considère néanmoins qu'en renforçant la concurrence au sein du secteur bancaire, ces mesures offriront un plus large choix de crédit à de meilleurs prix.

Bien que théoriquement ambitieuse, cette réforme devrait laisser aux établissements bancaires britanniques une certaine latitude quant aux modalités d'application. Rien n'a encore été voté mais si le gouvernement suit à la lettre les recommandations du rapport, les banques disposeront d'un calendrier assez large : elles auraient jusqu'à 2019 pour se conformer.

Anna Benjamin et Victor Patenôtre

Depuis la création d'Euronext en 2000, l'influence de la bourse de Paris sur les marchés financiers n'a pas cessé de décroître au profit de la formation d'un réseau de bourses paneuropéennes. Le 1er novembre 2007, la transposition de la directive MIF sur les instruments des marchés financiers a accéléré le processus de consolidation de ces bourses.

Cette directive avait l'ambition d'augmenter l'efficience des bourses européennes en rajoutant des liquidités sur les marchés, de les rendre plus transparentes et de baisser les coûts des transactions. À la place, la directive a fait des bourses européennes des entreprises en concurrences les unes avec les autres. Et pour y faire face, elles se sont fragmentées. Des marchés parallèles se sont développés. Paris a vu ses parts de marchés fondre et ses investisseurs fuir vers Londres. Un mouvement qui s'opérait déjà depuis la fin des années 90 et qui a poussé la bourse de Paris à fusionner avec celles de Porto, Bruxelles, Lisbonne, Amsterdam et Liffe (affiliée à la bourse de Londres) pour baisser ses coûts et rester compétitive. De cette fusion est née Euronext.

Ce premier pas vers la consolidation des marchés financiers européens a été suivi par la fusion en 2007 avec Nyse, la bourse de Wall Street. Cette nouvelle fusion devait renforcer l'attractivité des bourses européennes. Et lorsque Nyse a transféré toute l'informatique d'Euronext à Londres pour se rapprocher de ses clients et gagner en rapidité pour l'exécution des ordres pendant l'achat et la vente des actions, la bourse de Paris s'est encore fragmentée pour permettre à Euronext de lutter contre les plates-formes de négociations privées telles que Chi-X et Bats sur les marchés. Aujourd'hui Chi-X englobe 18,6% des parts de marché en Europe derrière Euronext qui en rassemble 25,4%.

Si la Commission européenne valide la fusion de Nyse Euronext avec Deutsche-Börse, Euronext devra franchir une nouvelle étape en affrontant les problèmes de liquidités liés à la crise de la dette et en se confrontant à la concurrence des marchés asiatiques de plus en plus présents en Europe.

Esther Degbe à Paris

La fusion entre Nyse Euronext et Deutsche-Börse pourrait bouleverser les marchés européens. (CUEJ/Marion Kremp)

Salle de marché de la Bourse allemande à Francfort. (CUEJ/Marion Kremp)

Dans les bureaux francfortois de la rédaction du Handelsblatt, Oliver Stock se réjouit de la fusion qui se prépare entre les deux opérateurs boursiers NYSE-Euronext et Deutsche Börse. Rédacteur en chef online du quotidien financier, il est aux premières loges de l'excitation qui agite le microcosme financier de Francfort. «C'est la chance de la ville de s'ériger en véritable place financière mondiale. Malgré la crainte d'être peu à peu engloutie par New-York, tout le monde est impatient ici», assure-t-il. La Deutsche Börse, dont les actionnaires détiendraient 60% de la holding, s'allierait aux bourses de New-York, Paris, Amsterdam, Bruxelles, Lisbonne, Porto et au LIFFE (marché à terme britannique). Prévu pour être basé à New-York et à Francfort, le conglomérat vise à devenir le plus grand groupe boursier mondial sur tous les segments de marché.

Pourtant, ce mariage financier tant attendu est encore loin d'être acté. Annoncé en février, le projet de fusion entre NYSE-Euronext et Deutsche Börse fait l'objet depuis le mois d'août d'un contrôle accru de la Commission. L'objet de l'enquête porte sur le poids de «ce nouveau monstre», qui contrôlerait environ 90 % du marché des produits dérivés en Europe, étouffant ainsi toute concurrence. Aussi, cette fusion provoquerait un double monopole : sur le marché des dérivés et sur celui des activités de compensation. D'où l'expression de « silo vertical », processus imaginé pour contrôler à la fois les transactions boursières et leur enregistrement.

Cette manœuvre n'a pas échappé à la Commission, qui s'apprêtait le 12 décembre dernier à interdire l'union des deux opérateurs boursiers. Ceux-ci ont réagi dans la foulée, se déclarant prêts à augmenter leur cession d'actifs dans les dérivés d'action, ainsi qu'à permettre un accès plus large aux services de Eurex Clearing, la chambre de compensation de la Deutsche Börse, et à la plateforme d'échanges de dérivés Eurex. Ils ont néanmoins indiqué que s'ils devaient se séparer de toutes leurs activités dans les dérivés, comme les plateformes d'échanges Liffe et Eurex, leur fusion n'aurait plus lieu d'être.

Le contentieux doit prendre fin le 9 février 2012, date à laquelle Joaquin Almunia, commissaire à la concurrence dévoilera la décision définitive de l'instance européenne.

Marion Kremp et Laure Siegel À francfort

Oliver Stock, rédacteur en chef online du Handelsbaltt. (CUEJ/Marion Kremp)

Le siège de la rédaction financière du Handelsblatt se dresse fièrement sur Eschersheimer Landstrasse. Le quotidien économique allemand, basé à Francfort, se porte bien et la crise n'y est pas pour rien. Véritable voix des marchés, ce quotidien, propriété de Holtzbrinck, troisième groupe de presse allemand, a vu son tirage augmenter de près de 10% en un an. Le journal doit désormais composer avec un nouveau lectorat. Oliver Stock, rédacteur en chef online d'une plateforme en plein essor, détaille cette évolution.

Finalement, pour vous la crise est une aubaine ?

Oui, on peut dire ça, nous avons gagné en lecteurs depuis 2008. La crise est dans toutes les bouches, les gens sont avides d'information et surtout d'explications. L'usage de la presse financière a évolué avec la crise, elle est devenue plus qu'un outil de travail pour le monde économique. Nous avons gagné un nouveau lectorat et particulièrement sur le web. Cette année nous avons enregistré 60millions de pages vues sur le site internet du journal, soit le double par rapport à l'année dernière.

Cet élargissement du public a-t-il modifié votre manière de travailler ?

Cela nous pousse effectivement à adapter notre écriture, à expliquer les termes de la finance avec des mots simples. Il est vrai qu'avant la crise nous nous posions moins de questions, nous avions un lectorat bien identifié d'initiés. Maintenant, nous devons nous renouveler, par exemple, expliquer tous les jours ce qu'est un eurobond. Dernièrement, nous avons titré «My name is Bond, eurobond!»

Quelle relation entretenez-vous avec les acteurs de la place financière de Francfort ?

C'est très simple, nous avons besoin les uns des autres, donc nous nous parlons d'égal à égal. Nous sommes en liaison permanente avec les acteurs des marchés. Nous avons besoin d'informations exclusives et solides, et eux ont besoin de nous pour s'exprimer. Et puis, nous sommes liés aussi par la publicité financière qui constitue 35% de nos annonces. Quand les marchés vont mal, nous aussi! Sur un autre plan, si nous publions un papier critique sur un annonceur, nous nous exposons au risque de perdre le contrat publicitaire. Heureusement, notre groupe de presse (Holtzbrinck Verlagsgruppe) est assez important pour que l'on reste indépendant de l'industrie financière.

Marion Kremp et Laure Siegel à Francfort